In der Welt der Aktienanlagen gehen die Strategien weit auseinander – ein notwendiges Phänomen für funktionierende Märkte.

Unter den bewährtesten Ansätzen ragt die Value-Strategie heraus: die Kunst, unterbewertete Qualitätsaktien zu identifizieren und von ihrem wahren Potenzial zu profitieren.Diese Strategie machte Warren Buffett, den erfolgreichsten Investor aller Zeiten, zum Multimilliardär. Was ist das Geheimnis dieser Anlagemethode, die selbst in turbulenten Marktphasen Bestand hat?

In diesem Beitrag enthüllen wir die Grundprinzipien von Value-Aktien und zeigen Ihnen, wie Sie diese zeitlose Strategie selbst nutzen können.

Financer.de Empfehlung für Mai 2025:

Die langfristige Geldanlage und das aktive Trading erscheinen oft als zwei entgegengesetzte Welten, doch Plus500 vereint diese in einer leistungsstarken App und macht Trading für jedermann zugänglich.

Mit einer benutzerfreundlichen Oberfläche bietet Plus500 direkten Zugang zu mehr als 2.800 CFD-Produkten sowie 2.700 echten Aktien, während Sie mit dem kostenlosen Demokonto risikofrei üben können.

Ihre Vorteile: Intuitive Bedienung, umfangreiche Finanzinstrumente und fortschrittliche Handelstools – alles in einer App für moderne Anleger.

* 82% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Was sind Value-Aktien?

Bei Value-Aktien handelt es sich um Aktien schon etablierter und jahrelang bestehender Unternehmen, die nach der Durchführung einer Fundamentalanalyse seitens des Investors als unterbewertet gelten.

In anderen Worten: Hierbei handelt es sich um Aktien der Unternehmen, deren innerer Wert als höher eingeschätzt wird als der an der Börse kotierende Kurs.

Die Anhänger der Value-Strategie teilen die Meinung, dass man mithilfe einer ausführlichen Fundamentalanalyse den inneren Wert leicht feststellen kann, der vom Börsenkurs auch stärker abweichen kann.

Was zählt zur Fundamentalanalyse eines Unternehmens?

Die Fundamentalanalyse gilt für jeden wahren Value-Investor als unerlässlicher Schritt beim Anlegen, ohne den es undenkbar wäre, die besten Value-Aktien überhaupt finden zu können.

Eine Analyse besteht üblicherweise aus 3 Schritten:

- Globalanalyse (Untersuchung der gesamtwirtschaftlichen Situation – Preise, Zinsen, politische Fragen)

- Branchenanalyse (Untersuchung der Branche, in der das Unternehmen tätig ist – Marktpotenzial, Wettbewerber, Konkurrenten)

- Unternehmensanalyse (Untersuchung der internen Ressourcen eines Unternehmens – Stärke, Schwächen und Eigenschaften eines Unternehmens)

Bei einer Fundamentalanalyse werden ausschließlich vor- sowie diesjährige Berichte unter die Lupe genommen.

Dabei steht die Kursentwicklung eines Unternehmens nicht im Vordergrund. Vielmehr liegt der Fokus auf ökonomischen Daten des Unternehmens.

Experten empfehlen, bei dieser Art der Analyse einen langfristigen Ansatz zu verfolgen und einen Betrachtungszeitraum von mindestens 3 bis 5 Jahren in die Berechnungen einzubeziehen.

Geschichte und Hauptidee der Value-Strategie

Die Value-Strategie zählt zu den ältesten und bekanntesten Strategien im Bereich der Aktienanlage, von der viele erfahrene Investoren ihren Erfolg ableiten können.

Wer steht hinter der Value-Strategie?

Hinter der Value-Strategie steht Benjamin Graham, ein US-amerikanischer Wissenschaftler und Investor, der in seinem 1949 erschienenen Buch “The Intelligent Investor” den Grundstein zur fundamentalen Wertpapieranalyse gelegt hat.

Der Value-Strategie hat auch Warren Buffet, der wohl bekannteste und erfolgreichste Investor aller Zeiten, seinen Erfolg zu verdanken.

Buffet ist der Meinung, dass es äußerst schwierig ist, günstige Qualitätsaktien zu finden, bevor man eine ausführliche Analyse des internen Unternehmenswerts (eng. intrinsic value) durchführt:

“Intrinsic value is an all-important concept that offers the only logical approach to evaluating the relative attractiveness of investments and businesses.”

Weitere nennenswerte Value-Investoren wären beispielsweise:

- Charlie Munger (Berkshire Hathaway und Daily Journal)

- Li Lu (Himalaya Capital Management)

- Prem Watsa (Fairfax Financial Holdings)

Die Hauptidee bei Value-Aktien sollte klar sein: Es geht darum, Aktien hochqualitativer Unternehmen zu einem guten Preis zu finden und dann in sie zu investieren.

Die Definition, welche Aktien als Value-Aktien gelten, kann jedoch stark von Investor zu Investor variieren.

Als Sicherheitsabstand gilt der Unterschied zwischen dem realen Börsenwert und dem geschätzten inneren Wert.

Jeder Investor hat letztendlich die Freiheit, selbst zu entscheiden, wie groß dieser Abstand sein soll und wann er ein bestimmtes Investment tätigen möchte.

Wie viel Gedanken machen Sie sich bei der Aktienanlage?

Schmälern hohe Maklergebühren Ihre Gewinne?

Sparen Sie jährlich über 500 € durch die Wahl des richtigen Brokers.

Value-Aktien vs. Growth-Aktien

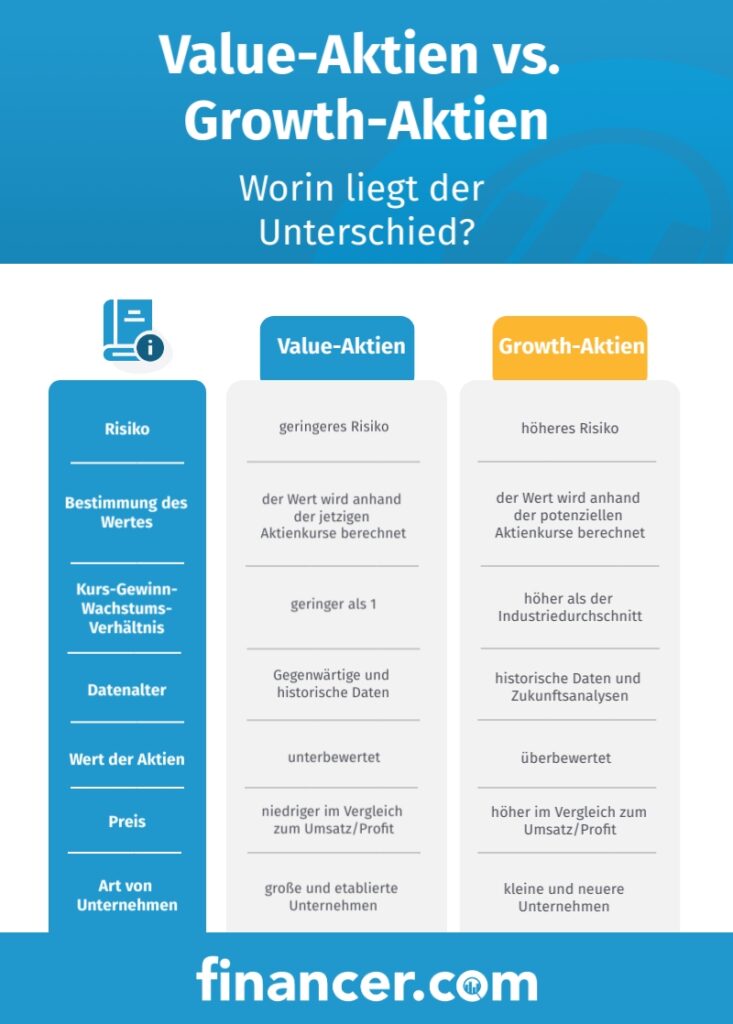

Der den Value-Aktien entgegengesetzte Begriff wären sogenannte Growth-Aktien.

Die spezifischen Unterschiede zwischen diesen beiden Ansätzen werden in der folgenden Infografik detailliert erläutert:

Als Growth-Aktien können beispielsweise Aktien von Unternehmen in zukunftsorientierten Sektoren wie Lithium oder Wasserstoff betrachtet werden. Der Wert dieser Aktien basiert häufig mehr auf spekulativen Erwartungen als auf bestätigten Geschäftszahlen.

Es ist wichtig zu beachten, dass Growth-Aktien typischerweise Unternehmen repräsentieren, die eine aggressive Wachstumsstrategie verfolgen und dabei möglicherweise noch keine nachhaltigen Gewinne erzielen.

Wie kann man Value-Aktien finden?

Um die wahrhaft besten Value-Aktien finden zu können, werden Sie bei Ihrer Analyse zu unterschiedlichen Kennzahlen greifen müssen.

Die Kennzahlen bzw. Kriterien werden üblicherweise in 2 Gruppen aufgeteilt:

- Qualitative Unternehmenskriterien

- Quantitative Unternehmenskriterien

Subjektivität der Value-Strategie?

- Es ist wichtig zu betonen, dass keines der nachfolgend aufgeführten Kriterien allein ausreicht, um ein umfassendes Bild von einem Unternehmen zu zeichnen.

- Bei der Fundamentalanalyse von Value-Aktien für das Jahr 2025 gibt es jedoch keinen einheitlichen Standard. Jeder Value-Investor kann nach seinen eigenen Präferenzen entscheiden, welche Kennzahlen er berücksichtigen und welche er bei der Analyse besonders betonen möchte.

- Letztendlich kann niemand mit absoluter Sicherheit behaupten, dass eine bestimmte Aktie zu 100 % als Value-Aktie einzustufen ist.

Qualitative Unternehmenskriterien

Bei der qualitativen Kriterienanalyse handelt es sich um eine detaillierte Erkundigung über jeden einzelnen Aspekt eines Unternehmens, ohne Einbezug von komplexen mathematischen Formeln.

Das Ziel in dieser Phase der Analyse liegt darin, alle relevanten Informationen über ein Unternehmen einzuholen. Dadurch möchten Anleger ein genaueres Bild davon gewinnen, wie sich die Dinge innerhalb eines Unternehmens abspielen.

Im Vergleich zu quantitativen Kriterien bietet die Verwendung qualitativer Kriterien deutlich mehr Interpretationsspielraum. Die Auslegung dieser Kriterien kann je nach Investor variieren, da sie weniger klar messbar sind und stärker von subjektiven Einschätzungen abhängen.

Zu den wichtigsten qualitativen Kriterien zählen:

- Geschäftsmodell und Strategie: Wie wirtschaftet das Unternehmen? Wie ist die Unternehmensstruktur konzipiert? Welche Zukunftspläne hat das Unternehmen? Hat das Unternehmen bereits in andere potenziell gewinnbringende Projekte investiert?

- Management: Wer gehört zum Unternehmensvorstand? Wie erfahren ist das Management des Unternehmens? An welchen anderen Projekten konnten die Mitglieder des Managements bereits teilnehmen?

- Wettbewerbsfähigkeit: Wie schlägt sich das Unternehmen im Vergleich zu den größten Konkurrenten? Welche Produkte anderer Unternehmen könnten sich negativ auf die Unternehmensbilanz auswirken? Welche Wachstumsaussichten hat das Unternehmen in den nächsten Jahren?

- Finanzierungsstruktur: Wie finanziert sich das Unternehmen? Wer sind die größten Anleger in das Unternehmen?

- Produkt- und Brandportfolio: Welche sind die erfolgreichsten Produkte? Werden diese Produkte in der Zukunft immer noch nachgefragt sein? Bietet das Unternehmen unterschiedliche Produkte an?

Quantitative Unternehmenskriterien

Quantitative Kriterien beruhen ausschließlich auf den finanziellen Kennzahlen eines Unternehmens.

In diesem Kontext werden komplexe mathematische Formeln angewendet, um eine effiziente Vergleichbarkeit verschiedener Unternehmen aus derselben Branche zu ermöglichen.

In der Regel ist eine quantitative Analyse zeitsparender im Vergleich zur qualitativen, da numerische Daten klare und unmittelbare Antworten liefern. Zudem ermöglicht die Quantifizierung eine rasche Gegenüberstellung dieser Daten mit den Finanzdaten der Hauptkonkurrenten.

Zu der quantitativen Unternehmensanalyse gehören:

- Kurs-Buch-Verhältnis (KBV):

→ Inwiefern spiegelt sich der Wert der Aktien im Verhältnis zum Gesamtvermögen des Unternehmens wider?

→ Value-Aktien: < 1 - Kurs-Gewinn-Verhältnis (KGV):

→ Wie oft ist der Gewinn pro Aktie im Preis der Aktie enthalten?

→ Value-Aktien: < 12 - Kurs-Cash-Flow-Verhältnis (KCV):

→ Wie viel Geld kann das Unternehmen sofort zur Verfügung stellen?

→ Value Aktien: < 4 - Dividendenrendite:

→ Werden die Dividenden nachhaltig aus dem Ertrag ausgezahlt?

→ Value-Aktien: > 5 % - Verschuldungsgrad:

→ In welchem Verhältnis stehen das Fremd- und Eigenkapital?

→ Value-Aktien: Ein niedriger Verschuldungsgrad ermöglicht dem Unternehmen größere finanzielle Spielräume für wirtschaftliche Aktivitäten. - Umsatz:

→ Wie hoch war der Umsatz des Unternehmens während eines bestimmten Zeitraums?

→ Value-Aktien: Ein steigender Umsatz führt zu einer entsprechend höheren verfügbaren Liquidität des Unternehmens.

Qualitative oder quantitative Kriterien: Welche sind wichtiger?

Bei den meisten Anhängern der Value-Strategie gelten die qualitativen Kriterien im Vergleich zu den quantitativen als wesentlich wichtiger.

Falls Sie sich kein qualitatives Verständnis für das gewünschte Unternehmen verschaffen, dann werden Ihnen auch die quantitativen Kennzahlen bei der Analyse nicht von großer Hilfe sein.

Bei der Suche nach den besten Value-Aktien ist es letztendlich wichtig, das perfekte Gleichgewicht zu finden.

Es wird ebenfalls geraten, diese Kennzahlen am Ende mit denen anderer Unternehmen aus derselben Branche zu vergleichen.

Liste der besten Value-Aktien 2025

Eine völlig objektive Liste der besten Value-Aktien für das Jahr 2025 kann man nur schwierig auf die Beine stellen.

Der Grund dafür ist, dass bei der Analyse qualitativer Merkmale vor allem auch persönliche Einschätzungen eine große Rolle spielen.

Wenn Sie Value-Aktien identifizieren möchten, erfordert dies eine gewissenhafte Recherche und zeitliche Investition. Es ist unabdingbar, jederzeit bereit zu sein, zügig zu handeln, da der Status einer Value-Aktie oder unterbewerteten Aktie äußerst schnell verloren gehen kann.

Value-Aktien: ETFs und Indizes als Orientierung für Einsteiger?

Falls Sie als Einsteiger noch unsicher sind, wo Sie beginnen sollen, könnten Ihnen ETFs, die auf Value-Aktien basieren, als Orientierung bei der Auswahl von großer Hilfe sein.

ETFs bieten eine ausgezeichnete Möglichkeit, das Verlustrisiko durch Diversifikation deutlich zu senken. Zudem handelt es sich um eine flexible und liquide Anlagemöglichkeit, die auch für Einsteiger gut geeignet ist.

Es gibt eine breite Palette von ETFs, darunter zählen als einige der bekanntesten:

| iShares MSCI USA Value Factor | JPMorgan Global Equity Premium Income Active UCITS | |

|---|---|---|

| Ticker | QDVI | JGPI |

| Land: | global | global |

| ISIN: | IE00BD1F4M44 | IE0003UVYC20 |

| Jahr: | 2016 | 2023 |

| Anzahl an Unternehmen: | 149 | 246 |

| Market Cap: | +1,7 Milliarden EUR | +650 Milionen EUR |

| Index: | MSCI USA Enhanced Value | JP Morgan Global Equity Premium Income Active |

| Top 3 nach Gewichtung: | 1. Cisco (6,62%) 2. AT&T (5,06%) 3. IBM (4,58%) | 1. Deutsche Telekom AG (2,14%) 2. T-Mobile US (1,65%) 3. Berkshire Hathaway (1,43%) |

| TER: (Kosten) | 0,20 % p. a. | 0,35 % p. a. |

| Währung: | USD | USD |

| Methode der Replikation: | Volle Replikation | Physische Replikation |

| Verwendung der Ertrags: | Thesaurierend | Ausschüttend |

| Rendite: (2024-2025*) | -0,12% | +9,60% |

Als einer der führenden Indizes hat sich in Deutschland beispielsweise der Deutschland-Index von Value Stars etabliert, der seit Auflage im Jahr 2013 im Vergleich zum DAX (+132,24%) um mehr als 140% an Wert gewonnen hat (Stand: Mai 2023).

Der Index wird regelmäßig aktualisiert, berechnet sowie veröffentlicht und besteht zum jetzigen Zeitpunkt aus 21 deutschen Value-Aktien.

Beste Value-Aktien: Liste weltweit

| AT&T | Pfizer Inc. | Cisco Systems | Ford Motor | Micron | |

|---|---|---|---|---|---|

| Gründungsjahr: | 1885 | 1849 | 1984 | 1903 | 1978 |

| Branche: | Telekommunikation | Pharmakologie | Telekommunikation | Fahrzeughersteller | Hardwarehersteller |

| ISIN: | US00206R1023 | US7170811035 | US17275R1023 | US3453708600 | US5951121038 |

| Market Cap: | +115 Milliarden | +160 Milliarden | +200 Milliarden | +44 Milliarden | +85 Milliarden |

| Umsatz: (2024) | 121,7 Milliarden (+8,29 %) | 68,5 Milliarden (-31,3 %) | 57 Milliarden (+10,4 %) | 174,2 Milliarden (+14,8 %) | 15,5 Milliarden (+49,4 %) |

| Operating Cash-Flow: | 86 Milliarden (+0,46 %) | 33,9 Milliarden (-54,4 %) | 19,9 Milliarden (+50,7 %) | 29,91 Milliarden (+34,5 %) | 5 Milliarden (-86,6 %) |

| Dividende pro Aktie: | 1,12 (+0,90 %) | 1,64 (+1,8 %) | 1,54 (+2,6 %) | 0,60 (+50 %) | 0,48 (+20 %) |

| Verschuldung: | 126,7 Milliarden | 64,1 Milliarden | 7,6 Milliarden | 143,1 Milliarden | 12 Milliarden |

| Bargeldbestand: | 7,54 Milliarden | 44,1 Milliarden | 23,5 Milliarden | 41,1 Milliarden | 9,5 Milliarden |

Beste Value-Aktien: Liste Deutschland

| Deutsche Rohstoff | Adesso SE | Stemmer Imaging | Gesco SE | Bayer | |

|---|---|---|---|---|---|

|  | ||||

| Gründungsjahr: | 2006 | 1997 | 1987 | 1989 | 1863 |

| Branche: | Rohstoff & Bergbau | IT-Dienstleister | Technologie | Industriegüterhersteller | Pharmakologie & Biomedizin |

| ISIN: | DE000A0XYG76 | DE000A0Z23Q5 | DE000A2G9MZ9 | DE000A1K0201 | DE000BAY0017 |

| Market Cap: | +160 Millionen | +590 Millionen | +190 Millionen | +190 Millionen | +30 Milliarden |

| Umsatz: | 132,6 Millionen (+50,6 %) | 836,7 Millionen (+ 27,5 %) | 112,9 Millionen (- 0,1 %) | 430,7 Millionen (- 1,1 %) | 35,7 Milliarden (- 7,7 %) |

| Operating Cash-Flow: | 96,1 Millionen (-12,5 %) | -40,7 Millionen (-250,8 %) | 15,8 Millionen (+93,3 %) | 31,2 Millionen (-30,6 %) | 2,5 Milliarden (-180,3 %) |

| Dividende pro Aktie: | 1,28 (+99,5 %) | 0,65 (+8,3 %) | 1,00 (+33,3 %) | 1,00 (+2 %) | 2,40 (0 %) |

| Verschuldung: | 213,8 Millionen | 181,2 Millionen | 37,2 Millionen | 22,5 Millionen | 47,3 Milliarden |

| Bargeldbestand: | 76,1 Millionen | 46,6 Millionen | 33,9 Millionen | 23,1 Millionen | 9,8 Milliarden |

Wo kann man Value-Aktien kaufen?

In der modernen Finanzwelt ist der Zugang zum Aktienmarkt nur einen Mausklick entfernt. Doch der Erfolg Ihrer Anlagestrategie hängt maßgeblich von der Wahl des passenden Anbieters ab.

Nach eingehender Analyse hat unser Finanzteam drei Handelsplattformen identifiziert, die durch ihre Leistung überzeugen:

- Plus500 – Ideale Plattform für aktive Trader mit Zugang zu 17.000+ Märkten

- eToro – Die erste Wahl für Einsteiger mit innovativem Social-Trading

- Scalable Capital – Besonders kostengünstig für langfristige ETF-Sparpläne

Diese Plattformen bestechen durch intuitive Benutzeroberflächen, faire Gebührenmodelle und erstklassigen Kundensupport – wichtige Faktoren für erfolgreiches Investieren unabhängig von Ihrem Erfahrungsniveau.

| Kriterien | Plus | eToro | Scalable Capital |

|---|---|---|---|

| Handelbare Vermögenswerte: | +17.000 | +7.000 | +400.000 |

| Basiswerte: | ・Aktien ・ETFs ・Indizes ・Rohstoffe ・Devisen ・Krypto | ・Aktien ・ETFs ・Indizes ・Rohstoffe ・Devisen ・Krypto | ・Aktien ・ETFs ・Indizes ・Rohstoffe ・Devisen ・Krypto ・Anleihen ・Fonds |

| Trading: | (CFD-Handel) | (CFD-Handel) | (Optionen und Zertifikate) |

| Mindesteinzahlung: | 100 EUR | 50 USD | 1 EUR |

| Kontoführung: | 0 EUR | 0 EUR | 0 EUR |

| Einzahlungsgebühr | 0 EUR | 0 USD (EUR, USD & GBP) | 0 EUR |

| Auszahlungsgebühr | 0 EUR | 5 USD | 0 EUR |

| Ordergebühr | 0% + Spread | ab 1 USD + Spread | 0,99 EUR + Spread (FREE) |

| Einlagensicherung: | 20.000 USD | 100.000 EUR | 100.000 EUR |

| Unsere Erfahrungen lesen | Unsere Erfahrungen lesen | Unsere Erfahrungen lesen |

Steigern Sie Ihre Anlagerenditen in nur 5 Minuten

Spezielle Aktienbroker sind in der Regel deutlich günstiger als Banken.

Beispiele für Value-Aktien – Das Warren-Buffet-Portfolio

Warren Buffet: Wie viel wissen Sie über den Orakel von Omaha?

Warren Buffet gilt als der erfolgreichste Investor aller Zeiten. In diesem kurzen Quiz können Sie testen, wie viel Sie über das Leben des Orakles von Omaha überhaupt wissen.

Warren Buffet wurde 1930 in Omaha geboren, wo er schon im Alter von 11 Jahren seine ersten Aktien erworben hat.

Buffet gilt als einer der frühsten Anhängern der Value-Strategie, was gar nicht verwunderlich ist, da er während seines Studiums von Benjamin Graham selbst unterrichtet wurde.

Als 35-Jähriger gründete er seine Holdinggesellschaft Berkshire Hathaway, deren Unternehmensgruppe heutzutage aus mehr als 80 Unternehmen besteht.

Buffet konnte sich bis heute durch seine Investments ein Vermögen von mehr als 100 Milliarden EUR sichern.

Schließlich werfen wir einen kurzen Blick ins Milliarden-Portfolio eines der reichsten Menschen der Welt, um dabei Aktien zu finden, die Buffet selbst als Value-Aktien klassifizieren würde.

| Value-Aktie | ISIN: | Gründungsjahr: | Branche: | Market-Cap: | Umsatz: (2024) |

|---|---|---|---|---|---|

| US0378331005 | 1976 | Technologie | +2,9 Billionen | +391 Milliarden (-2,0%) |

| US1667641005 | 1879 | Energie | +202 Milliarden | +202 Milliarden (+0,9%) |

| US0605051046 | 1784 | Finanzwesen | +307 Milliarden | +192 Milliarden (+11,9%) |

| US1912161007 | 1892 | Getränke | +308 Milliarden | +45 Milliarden (+3,0%) |

| US0258161092 | 1850 | Finanzwesen | +192 Milliarden | +65 Milliarden (+10,0%) |

| US5007541064 | 2015 | Nahrungsmittel | +33 Milliarden | +25 Milliarden (-2,9%) | |

| US4781601046 | 1886 | Pharmakologie | +370 Milliarden | +89 Milliarden (+4,3%) | |

| US02005N1000 | 1919 | Finanzwesen | +20 Milliarden | +8 Milliarden (+2,6%) | |

| US5705351048 | 1930 | Finanzwesen | +23 Milliarden | +16 Milliarden (+5,2%) |

Häufig gestellte Fragen zu Value-Aktien

Was genau ist eine Value-Aktie?

Als Value-Aktie wird der Anteil eines bereits etablierten Unternehmens bezeichnet, auch als Large-Cap-Aktie bekannt, der nach einer gründlichen Analyse als unterbewertet betrachtet wird.

Value-Investoren streben dabei an, den sogenannten inneren Unternehmenswert möglichst präzise zu ermitteln und diesen dann anhand verschiedener qualitativer und quantitativer Kriterien mit dem aktuellen Börsenkurs des Unternehmens zu vergleichen. Die Value-Strategie zählt zu den traditionsreichsten Anlagestrategien überhaupt und zählt langjährige Befürworter, darunter Persönlichkeiten wie Warren Buffet.

Worin liegt der Unterschied zwischen Value-Aktien und Growth-Aktien?

Bei Value-Aktien und Growth-Aktien kann man auf eine Vielzahl von Unterschieden stoßen:

- Jedoch liegt der größte Unterschied darin, dass man bei Value-Aktien auf diejenigen Aktien setzt, die im gegebenen Moment zu einem guten Preis zu erwerben sind

- Growth-Aktien haben meistens in den letzten Wochen oder Monaten bereits eine starke Kurssteigerung hinter sich.

Dieser fundamentale Unterschied macht das Investieren in Growth-Aktien tendenziell risikoreicher. Es sei jedoch darauf hingewiesen, dass bei Investitionen in Aktien stets betont werden muss, dass zu jedem Zeitpunkt negative Kursschwankungen auftreten können.

Wie kann man in Value-Aktien investieren?

Es existieren diverse Möglichkeiten, um in Value-Aktien zu investieren.

- Zunächst ist die Eröffnung eines Wertpapierdepots erforderlich, woraufhin Sie die freie Wahl haben, welche Anlagemethode Sie bevorzugen.

- Eine Möglichkeit besteht darin, eigenständig eine Fundamentalanalyse durchzuführen, um darauf basierend Value-Aktien zu identifizieren. Hierbei würden Sie die Auswahl der Aktien individuell vornehmen.

- Alternativ dazu besteht die Option, in Value-Aktien-ETFs zu investieren, besonders geeignet für Einsteiger. Zahlreiche Fonds stehen zur Verfügung, die es ermöglichen, in eine breite Palette von Value-Aktien zu investieren, ohne selbst eine umfangreiche Analyse durchführen zu müssen.