Sparkonto in Deutschland: Das müssen Sie wissen

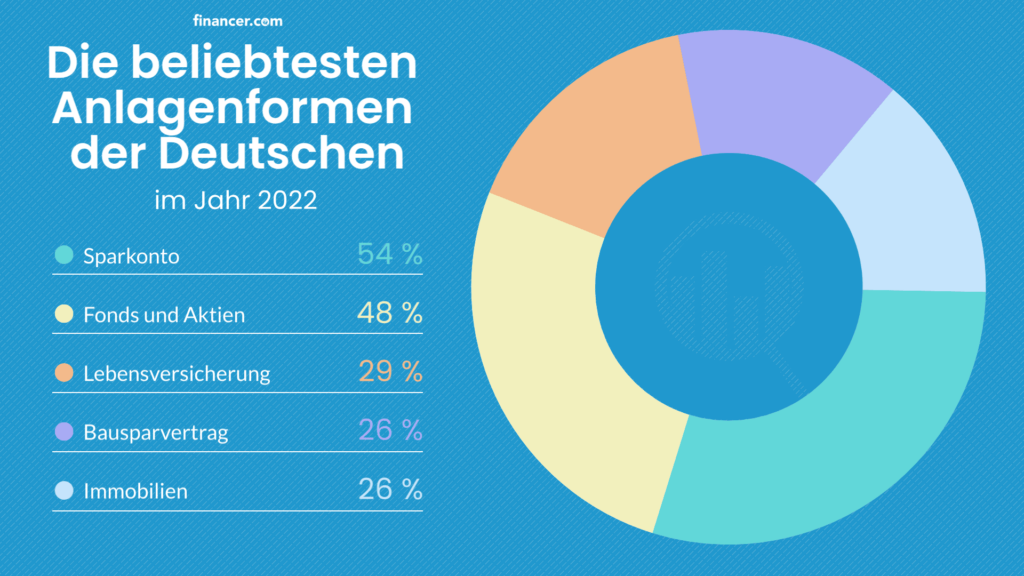

Das Sparkonto gilt weiterhin als die beliebteste Anlageform der Deutschen. Laut einer Untersuchung von Statista aus dem Jahr 2022 verfügte mehr als die Hälfte der befragten Privatpersonen in Deutschland über ein Sparkonto in Form eines Sparbuchs, Tagesgeldkontos oder Festgeldkontos.

Aus diesem Grund ist der Sparkonto-Vergleich momentan sehr beliebt, da Privatpersonen durch eine verhältnismäßig sichere Geldanlage möglichst hohe Zinsen erwirtschaften möchten.

Um Ihnen bei dem Vergleich von Sparkonten zu helfen, finden Sie in diesem Beitrag Antworten auf folgende Fragen:

Welche Arten von Sparkonten gibt es?

Welche sind die Vor- sowie Nachteile dieser Sparkonten?

Wie werden die Zinsen bei einem Sparkonto bestimmt?

Welche sind unserer Meinung nach die besten Sparkonten in Deutschland?

Erhöhung der Zinsen auf Sparkonten in Deutschland?

- Da die Europäische Zentralbank (EZB) die 3 Leitzinsen nach der Corona-Pandemie bereits mehrmals erhöht hat und der Trend so wahrscheinlich weiter laufen wird, kam es als Folge dessen zur Erhöhung der Zinsen auf Sparkonten.

- Aus diesem Grund sind in den letzten Monaten vor allem Sparkonten in Form von Tages- sowie Festgeld auf äußerst positive Resonanz gestoßen.

- Ein ausführlicher Sparkonto-Vergleich ist somit erforderlich, um das beste Sparkonto für sich heraussuchen zu können.

Schmälern hohe Maklergebühren Ihre Gewinne?

Sparen Sie jährlich über 500 € durch die Wahl des richtigen Brokers.

Was ist ein Sparkonto? – Wie, wo und warum?

* Als Sparkonto werden sowohl klassische Sparbücher als auch Tages- sowie Festgeldkonten bezeichnet.

* Bei der Untersuchung wurde eine begrenzte Anzahl deutscher Staatsbürger befragt, sodass die Resultate nicht zu 100 % die Realität widerspiegeln.

Als ein Sparkonto gelten alle Bankkonten, in die Kontonutzer entweder (1) in frei bestimmbaren oder (2) vom Anbieter bestimmten Zeitintervallen Geldkapital anlegen und dafür als Gegenleistung Zinsen erhalten.

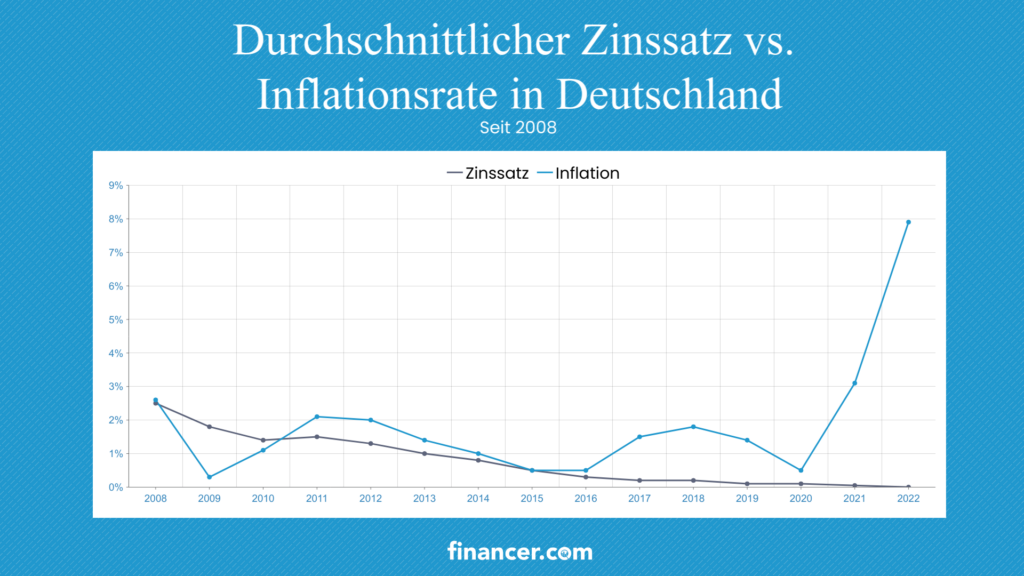

Obwohl die auf Sparkonten erwirtschafteten Zinsen bereits seit mehr als 10 Jahren mit der Inflationsrate in Deutschland nicht mithalten können, hat sich dies kaum auf die Popularität des Sparkontos in Deutschland ausgewirkt.

Der Bundesverband deutscher Banken hat in 2018 offenbart, dass trotz sinkenden Zinsen auf Sparkonten viele deutsche Sparer bzw. Anleger trotzdem dem Sparkonto treu bleiben – mehr als 2,1 Billionen Euro wurden in Deutschland im Jahr 2017 als Spareinlagen eingestuft.

Wieso doch noch so viele Deutsche zu einem Sparkonto greifen, unterscheidet sich von Person zu Person:

Einige Deutsche trauen sich einfach nicht zu volatilen Anlageformen wie Aktien oder Kryptowährungen zu greifen und legen deshalb lieber in ein Sparkonto ein, bei dem Sie bereits im Voraus ungefähr bestimmten können, wie hoch die auszuzahlenden Zinsen ausfallen werden.

Für Sparkonten in Deutschland gilt die in Deutschland gesetzlich festgelegte Einlagensicherung in Höhe von 100.000 Euro. Dies spricht ebenfalls stark für die Popularität von Sparkonten in Deutschland.

Wichtigste Fragen zum Sparkonto

Sparkonto eröffnen – Wie geht das?

Um ein Sparkonto eröffnen zu können, wird die Volljährigkeit vorausgesetzt. Eine SCHUFA-Auskunft und andere Voraussetzungen sind in der Regel nicht notwendig.

Wenn Sie für eine andere Person ein Sparkonto eröffnen möchten, wie etwa Ihr Kind, können Sie problemlos das Kind als Eigentümer eintragen. Bis zum 18. Lebensjahr des Kindes haben Sie die Vollmacht über die Einlagen. Erst ab der Volljährigkeit kann Ihr Kind über das Geld frei verfügen.

Aufgrund der rasanten Digitalisierung ist es heutzutage möglich, Ihr Sparkonto in einer Filialbank oder online bei einer der zahlreichen Direktbanken zu eröffnen. Direktbanken bieten oft aufgrund der schmaleren Unternehmensstruktur bessere Zinsbedingungen.

Falls Sie ein Sparkonto eröffnen wollen, gelten hierbei als größte Vorteile:

- Bessere Zinsbedingungen*

- Keine Kontoführungsgebühren*

- Unbürokratische Antragstellung

- Kein gang zur Filiale nötig

* Gilt für meisten Direktbanken. Einige Anbieter können trotzdem Kontoführungsgebühren erheben oder verhältnismäßig niedrige Zinsen anbieten.

Dementsprechend ist ein Sparkonto-Vergleich nötig, um das aktuell beste Online-Sparkonto zu finden.

Wie hoch sind die Zinsen bei Sparkonten?

Was die Zinsen auf Sparkonten angeht, orientieren sich Sparkonto-Anbieter in Deutschland an den Leitzinssätzen der Europäischen Zentralbank.

Im Dezember 2022 stieg der wichtigste Leitzinssatz um 0,50 Punkte auf 2,50 %, womit die Zentralbank versucht, die stark angestiegene Inflation im Europäischen Wirtschaftsraum drastisch zu senken.

Im Februar 2023 hat die EZB die Zinsen um weitere 0,50 % angehoben, sodass der wichtigste Leitzins momentan 3,00 % beträgt.

Der EZB-Rat ist der klaren Meinung, dass die Zinsen auch in den kommenden Jahren weiterhin ansteigen werden müssen, um die Inflationsrate erneut auf einen mittelfristigen Wert von 2 % zu senken. Durch eine Inflationsrate von 2 % jährlich kann dem Rat zufolge am besten die Preisstabilität gewährleistet werden.

Diese Erhöhung der Zinsen wirkt sich somit unmittelbar auf die Höhe der Zinsen auf Sparkonten, was Sparer bzw. Anleger in dieser Periode zu ihren Gunsten nutzen können.

Was Sparkonten im Ausland angeht, werden hierbei, vor allem bei Festgeld- bzw. Tagesgeldkonten, in der Regel höhere Zinssätze als in Deutschland angeboten. Hier ist allerdings nicht nur Vorsicht, sondern auch die ausführliche Erkundigung über die im Zielland geltenden Gesetze geboten.

Während die Zinsen auf Sparbücher in der Regel unter 0,1 % jährlich liegen, können Zinsen auf Tagesgeld- bzw. Festgeldkonten je nach Anbieter sogar bei 3 % jährlich liegen.

Kostenloses Sparkonto – Erheben Anbieter Gebühren auf ein Sparkonto?

Was Gebühren bei Sparkonten angeht, fallen im Gegensatz zum üblichen Girokonto keine Kontoführungsgebühren an. Aus diesem Grund werden Sparkonten üblicherweise als kostenlose Spar- bzw. Anlageprodukte bezeichnet.

Dadurch wollen die Banken und andere Geldinstitute die Sparer bzw. Anleger dazu anregen, ihnen Geld zu leihen, wodurch sie direkt der Stabilität des Kreditinstituts beitragen. Das im Sparkonto angelegte Geld nutzen Banken am häufigsten zur Finanzierung weiterer Kredite bzw. Darlehen.

Eventuell können je nach Anbieter Kontoeröffnungsgebühren anfallen, bei denen es sich um eine Einmalzahlung handelt und die nicht mehr als 10 bis 20 Euro betragen sollten.

Einlagensicherung – Ist das Geld auf einem Sparkonto sicher?

Dass das Sparkonto die beliebteste Anlageform der Deutschen ist, hat nämlich einen bestimmten Grund: Das Sparkonto gilt wegen der EU-Einlagensicherung als sicherstes Anlage- und Sparprodukt. Die Sicherungsgrenze liegt bei mindestens 100.000 Euro.

Das angelegte Geld ist in Deutschland dazu noch über einen freiwilligen Einlagensicherungsfonds gesichert, in den Banken freiwillig Geld einzahlen können. Er wird vom Bundesverband deutscher Banken verwaltet. Im Falle, dass eine Bank Insolvenz anmeldet, übernehmen die dafür zuständigen Fonds die Absicherung der Geldanlage.

Bei freiwilligen Fonds kann dieser Beitrag natürlich wesentlich höher ausfallen. Wenn Sie sich dazu entscheiden, ein Sparkonto im Ausland zu eröffnen, sollten Sie sich über die Einlagensicherung und diesbezügliche Konditionen sicherheitshalber erkundigen.

Kündigung eines Sparkontos – Ist das möglich?

Wenn Sie sich dazu entscheiden, Ihr Sparkonto zu kündigen, ist es empfehlenswert, dies immer schriftlich zu erledigen. Passende Formulare werden oft von der Bank zur Verfügung gestellt.

Sie können ebenfalls ein formloses Schreiben verfassen, in dem Sie Ihre Bankdetails und Kundennummer vermerken. Ein Sparkonto kann grundlos gekündigt werden.

Abhängig von der ausgewählten Art des Sparkontos kann von einer Kündigungsfrist die Rede sein:

- Beim Sparbuch gilt in der Regel eine dreimonatige Kündigungsfrist. Dies bedeutet, dass das angesparte Geld erst nach dem Ablauf dieser Frist auf ein anderes Konto überwiesen werden kann.

- Beim Tagesgeldkonto wird von keiner Kündigungsfrist gesprochen, da Sie während der gesamten Laufzeit über das Geld frei verfügen können.

- Beim Festgeldkonto* ist in der Regel keine Kündigung vorgesehen. Bei einer Kündigung des Festgeldkontos können Ihnen allerdings hohe Gebühren bzw. eine Vorfälligkeitsentschädigung verrechnet werden.

* Bedenken Sie, das Ihr Festgeldkonto automatisch um ein weiteres Jahr verlängert werden kann, falls Sie es nicht im Vorhinein kündigen.

* Wenn Sie schon bei der Eröffnung eines Sparkontos wissen, dass Sie das Geld nach Ende der Laufzeit abheben werden, ist es ratsam, das Festgeldkonto gleich zu kündigen, mit dem Vermerk, Ihre Anlage nach der Laufzeit auf Ihr Referenzkonto zu überweisen.

Sparkonto und Steuern – Wie werden Gewinne versteuert?

Die Zinserträge aus dem Sparkonto unterliegen in voller Höhe der Verrechnungssteuer (bis zu 35 %). Eine Verrechnungssteuer fällt allerdings nur dann an, wenn Ihre persönlichen Zinserträge die Freibetragsgrenze von 980 Euro (Stand: 2023) nicht übersteigen.

Darin enthalten sind:

- Abgeltungssteuer und Solidaritätszuschlag (26,375 %)

- ggf. Kirchensteuer (8-9 %).

Wenn Sie ein Sparkonto eröffnen, vergessen Sie nicht den Freistellungsauftrag bei Ihrer Bank zu stellen. Damit vermeiden Sie, dass die bank Ihre Zinsgutschriften bis zur Grenze 980 Euro doch noch versteuert.

Seit Einführung der Abgeltungssteuer in 2009 leiten die in Deutschland ansässigen Finanzdienstleister und sonstige Kreditinstitute die Steuern auf Kapitalerträge automatisch an das Finanzamt, sodass Sie sich hinsichtlich Steuern keine Sorgen machen müssen.

Worauf muss beim Sparkonto geachtet werden?

Wenn Sie sich dazu entscheiden, ein Sparkonto zu eröffnen, ist es notwendig, die Anbieter von Sparkonten gründlich zu vergleichen, um den Maximum aus Ihrer Anlage herauszuholen.

Es gibt nämlich eine Reihe von Anbietern – jeder kann eigene Konditionen hinsichtlich Zinsen und Gebühren bestimmen, weshalb ein Sparkonto-Vergleich nicht nur sinnvoll ist, sondern auch als notwendiger Sicherheitsschritt erfolgen soll.

Beim Vergleich von Sparkonten sollten folgende Faktoren besonders beachtet werden:

Höhe der Zinsen – Obwohl sich die Höhe der Zinsen für die meisten Anleger als wichtigster Faktor ergibt, muss ein Sparkonto mit hohen Zinsen nicht zwingend das beste Sparkonto für Sie sein.

Notwendigkeit eines Girkontos – Obwohl bei meisten Großbanken ein Girokonto immer noch notwendig ist, können Sie bei meisten Direktbanken problemlos ein Sparkonto ohne Girokonto eröffnen.

Verfügbarkeit – Hierbei stellt sich die Frage, ob Sie während der Laufzeit mit Ihrer Anlage frei verfügen können oder sie für einen bestimmten Zeitraum eingefroren wird.

Laufzeit – Ein Festgeldkonto hat beispielsweise eine längere Laufzeit und einen höheren Zinssatz als ein Tagesgeldkonto, dafür ist das Geld aber für einen Zeitraum nicht verfügbar.

Zinsgutschriften – Anleger, denen Zinsen vom Sparkonto vierteljährlich oder sogar monatlich ausgezahlt werden können stärker vom Zinseszins profitieren. Die meisten Anbieter schütten die Zinsen jedoch nur einmal jährlich aus.

Einlagensicherung – Bei Banken aus der EU sind die Einlagen mit einem Betrag von mindestens 100.000 Euro abgesichert.

Gebühren – Die Eröffnung kann kosten, doch die meisten Sparkonten sind kostenlos und werben sogar mit Prämien, um neue Kunden zu gewinnen. Dies bedeutet, dass Sie bei meisten Anbietern einfach ein Sparkonto ohne Gebühren eröffnen können.

Welche Arten von Sparkonten gibt es?

Wenn man von Sparkonten mit Zinsen in Deutschland spricht, werden damit üblicherweise die folgenden 3 Arten gemeint:

- Sparbuch

- Tagesgeld

- Festgeld

Arten von Sparkonten im Vergleich

| Sparbuch | Tagesgeld | Festgeld | |

|---|---|---|---|

| Kontoführung | kostenlos | kostenlos | kostenlos |

| Bargeldabhebung | bis zu 2.000 Euro | gesamte Anlage | nicht vorgesehen |

| Kündigungsfrist | 3 Monate | keine Frist | nicht vorgesehen |

| Einlagensicherung* | mindestens 100.000 Euro | mindestens 100.000 Euro | mindestens 100.000 Euro |

| Mindestkapital | gering | kein Mindestkapital | gering |

| Laufzeit | unbefristet | unbefristet | einige Monate bis mehrere Jahre |

| Zinsen | < 0,1 % | anbieterabhängig (0,1 bis 2 %) | anbieter- und laufzeitabhängig (0,5 bis 3,5 %) |

| Zinsänderungsrisiko | geringes Risiko | erhöhtes Risiko | kein Risiko |

| Unsere Empfehlung* | 🥉 | 🥈 | 🥇 |

* Einlagensicherung: Falls Sie ein ausländisches Sparkonto online eröffnen, ist es notwendig, sich über die Einlagensicherung im Zielland zu erkundigen.

* Unsere Empfehlung: Obwohl hierbei das Festgeld zur besten Art des Sparkontos gekrönt wird, bedeutet es allerdings nicht, dass dies für jedermann gilt. Die Anlage bzw. Sparstrategie soll immer an Ihre finanzielle Situation angepasst werden.

Sparbuch – Der Klassiker

Das Sparbuch gehört trotz rekordniedrigen Zinsen immer noch zu den beliebtesten Sparanlagen in Deutschland. Laut neusten Angaben macht das Sparbuch knapp 65 % aller Sparkonten in Deutschland aus.

Der Grund, warum das Sparbuch in Deutschland immer noch große Popularität genießt, ist ganz einfach: Das Sparbuch ist durch die gesetzliche Einlagensicherung geschützt und gilt somit als sicherste Anlageform.

Was die Flexibilität vom Sparbuch angeht, gelten diesbezüglich üblicherweise folgende Bedingungen:

Der maximale monatliche Bargeldabhebungsbetrag liegt bei meisten Anbietern in Deutschland bei maximal 2.000 Euro.

Wenn Sie sich aber Ihr gesamtes Sparbuch auszahlen lassen möchten, müssen Sie hierbei in der Regel eine dreimonatige Frist einhalten.

Bei sofortiger Kündigung kann allerdings eine Vorfälligkeitsentschädigung in Höhe von bis zu 25 % der Zinsen verrechnet werden.

Moderne Sparbücher werden bereits über eine SparCard verwaltet. Hierbei handelt es sich also um ein Sparkonto mit Bankomatkarte. Sie haben hiermit den Vorteil, jederzeit und überall Bargeld abheben zu können.

Der größte Nachteil eines Sparbuchs liegt jedoch bei der Verzinsung. Die Zinsen beim Sparbuch sich (1) nicht nur im Dezimalbereich, sondern (2) werden in der Regel nur einmal im Jahr gutgeschrieben. Für Anleger fällt somit der monatliche Zinseszinseffekt weg.

Diese Form des Sparens ist zwar sehr beliebt, tatsächlich betreiben die Anleger jedoch ausschließlich Verlustgeschäfte. Der Geldverlust ist nicht so groß wie beim Girokonto, trotzdem kann die Inflationsrate mit den aktuellen Zinsen auf Sparbücher nicht zurückverdient werden.

Vorteile:

Kein Verlustrisiko bzw. hohe Sicherheit

Verhältnismäßig hohe Flexibilität

Erstellung einer SparCard möglich

Nachteile:

Niedrige Verzinsung

Ausfall des Zinseszinseffekts

Geldauszahlung in der Regel erst 3 Monate nach der Kündigung

Hoher Entschädigungsbetrag bei vorzeitiger Kündigung

Tagesgeldkonto

Ein Tagesgeldkonto bietet im Vergleich zum Sparbuch noch größere Flexibilität und dazu noch bessere bzw. höhere Zinsen.

Diese Flexibilität wird allerdings nicht nur Ihnen, sondern auch dem ausgewählten Kreditinstitut zugeteilt: Die Bank kann zu jedem beliebigen Zeitpunkt die Höhe der Zinsen anpassen, sodass eine vorzeitige Berechnung Ihrer Rendite in diesem Fall vollständig ausfällt.

Als Anleger in ein Tagesgeldkonto können Sie jederzeit Geld auf Ihr Sparkonto anlegen und dieses bei Bedarf abheben. Dies bedeutet, dass Sie an keine Laufzeit gebunden sind und können somit über das Kapital jederzeit frei verfügen.

Was hierzu noch positiv heraussticht:

Zinsen auf Tagesgeld werden vierteljährlich oder sogar monatlich ausgezahlt, weshalb Anleger vom Zinseszins effektiv Gebrauch machen können.

Beim Tagesgeld wird im Vergleich zu meisten anderen Sparkonten keine Mindestanlage benötigt.

In der Regel belaufen sich die Zinsen auf Tagesgeldkonten auf weniger als 1 %, wobei einige Anbieter mit einem Zinssatz von sogar 2 % auf Tagesgeldkonten werben.

Hierbei ist allerdings große Vorsicht geboten: Da Kreditinstitute die eigenen Zinsen jederzeit anpassen können, sollten Sie bei einer überdurchschnittlich hohen Verzinsungen aufpassen, dass es sich um kein Lockangebot handelt.

Zu welchen Bedingungen Sie ein Tagesgeldkonto eröffnen können, sowie wie hoch die Zinsen letztendlich werden, ist schließlich anbieterabhängig.

Vorteile:

Größere Flexibilität bei der Verfügbarkeit

Höhere Zinsen als beim Sparbuch

Gesetzlich festgelegte Einlagensicherung

Nachteile:

Im Vergleich zur Inflationsrate ungenügend hohe Zinsen

Variabler und vom Leitzins der EZB abhängiger Zinssatz

Keine genaue Berechnung der Rendite möglich

Lockangebote der Banken (Zinsen werden nach der Kontoeröffnung gesenkt)

Festgeldkonto

Das Festgeldkonto gilt als eine Art des mittel- oder langfristigen Sparkontos, das im Vergleich zu den 2 oben genannten Sparkonten einerseits durch weniger Flexibilität, aber dafür durch deutlich höhere Zinsen gekennzeichnet wird.

Die Laufzeit wird immer vorher vereinbart und kann zwischen wenigen Monaten und mehreren Jahren (bis zu 10 Jahren) betragen, wobei die meisten Institute die Laufzeit auf maximal 5 Jahre begrenzen.

Als größter Vorteil vom Festgeld erweist sich, dass Ihre Anlage zu einem festen Zinssatz verzinst wird, sodass eine präzise Berechnung der erwarteten Rendite möglich ist.

Während der Laufzeit ist Ihre Anlage für Sie allerdings nicht zugänglich. Eine Kündigung ist in der Regel nicht vorgesehen, sodass der voreilige Ausstieg aus dem Vertragsverhältnis nicht möglich ist.

Was die Mindestanlage betrifft, ist dies ebenfalls in der Regel anbieterabhängig. Aus diesem Grund ist ein ausführlicher Vergleich der sich im Angebot befindenden Festgeldkonten erforderlich.

Tipps für Nutzer von Festgeldkonten

Bezüglich Festgeldkonten können wir Ihnenschließlich noch folgende 2 Tipps geben:

Des Öfteren wird das Festgeldkonto nach der Laufzeit automatisch verlängert. Vergewissern Sie sich deshalb, dass dies nicht auch bei Ihnen der Fall ist.

Wenn Sie bereits bei der Eröffnung eines Sparkontos wissen, dass Sie Ihre Anlage nicht länger als vereinbart binden möchten, können Sie das Konto gleich kündigen, mit der Bitte, Ihnen das Geld nach Ende der Laufzeit auf Ihr Referenzkonto zu überweisen.

In Niedrigzinsphasen sollten Sie die Laufzeit der Festgeldanlage möglichst kurz halten. Experten raten daher, das Geld nicht länger als 2 Jahre am Festgeldkonto zu binden.

Die Wahrscheinlichkeit, dass der Zinssatz steigt, ist sehr groß. Am Ende der Laufzeit können Sie Ihr Geld mit besseren Konditionen erneut anlegen und dadurch langfristig noch mehr profitierten.

Vorteile:

Deutlich höhere Zinsen als beim Sparbuch und Tagesgeld

Keine Zinsschwankungen (Garantierter Zinssatz)

Planung der Rendite

Nachteile:

ggf. Mindesteinlagen

Kein Zugang zum Geld während der Bindungsdauer

Keine vorzeitige Kündigung möglich

Beste Sparkonten in Deutschland – Anbieter im Überblick

Da das Angebot an Sparkonten in Deutschland groß ist, ist es fast ein Muss, das Angebot von mehreren Sparkonto-Anbietern ausführlich zu vergleichen.

Denn nur so können Sie sicherstellen, dass Sie sich für das passende bzw. beste Sparkonto mit Zinsen überhaupt entschieden haben.

In einem kurzen Vergleich gehen wir auf 10 unterschiedliche Anbieter von Sparkonten in Deutschland ein, die Ihnen ermöglichen, zu guten Zinsen und online ein Sparkonto zu eröffnen:

| Anbieter | Sitz* | Art des Instituts | Zinsen (jährlich) | Zinsauszahlung | Angebot | Mindestanlage | Gebühren | |

|---|---|---|---|---|---|---|---|---|

| Berlin, Deutschland | Großbank | bis zu 1,5 %* | jährlich | TG | ab 1 Euro | kostenlos | Zum Anbieter | |

| Quickborn, Deutschland | Online-Broker | 0,30 % | vierteljährlich | TG | ab 1 Euro | 1,90 Euro (in Verbindung mit Girokonto kostenlos) | Zum Anbieter |

| Nürnberg, Deutschland | Direktbank | bis zu 2,10 %* (TG); bis zu 3 % (FG) | vierteljährlich | TG, FG | ab 1 Euro (TG); ab 2.500 Euro (FG) | kostenlos | Zum Anbieter | |

| Frankfurt am Main, Deutschland | Großbank | bis zu 2 %* | jährlich | FG | ab 1.000 Euro | kostenlos | Zum Anbieter | |

| Berlin, Deutschland | Großbank | Bis 0,40 % (TG); bis 2,50 % (FG) | vierteljährlich | TG, FG | ab 1 Euro (TG), ab 2.500 Euro (FG) | kostenlos | Zum Anbieter | |

| Frankfurt am Main, Deutschland | Direktbank | bis 0,40 % (TG)*; bis 2,25 % (FG) | vierteljährlich | TG, FG | ab 1 Euro (TG); ab 2.500 Euro (FG) | kostenlos | Zum Anbieter | |

| Mönchengladbach, Deutschland | Großbank | bis zu 2 %* (TG); bis zu 2,70 % (FG) | monatlich | TG, FG | ab 1 Euro (TG); ab 2.500 Euro | kostenlos | Zum Anbieter | |

| Bingen am Rhein, Deutschland | Direktbank | bis 3,10 % | jährlich | FG | ab 10.000 Euro | kostenlos | Zum Anbieter | |

| Düsseldorf, Deutschland | Großbank | Bis 2,20 %* (TG); bis 3 % (FG) | jährlich | S, TG, FG | ab 1 Euro (TG); ab 2.500 Euro (FG) | kostenlos* (oder 2.50 Euro monatlich) | Zum Anbieter | |

| Berlin, Deutschland | Zinsbroker | Bis 1,25 % (TG); bis 3,75 % (FG) | bankabhängig* | TG, FG und andere Sparkonten | ab 1 Euro (TG); ab 500 Euro (FG) | kostenlos | Zum Anbieter |

* S: Sparbuch; TG: Tagesgeld; FG: Festgeld

* Bank of Scotland: Neukunden können sich während der sogenannten Bonuszinsaktion bis zu 0,5 % p. a. Bonuszinsen auf Tagesgeld sichern. Das Angebot ist bis zum 01.04.2023 gültig.

* Consorsbank: Neukunden können sich auf Tagesgeld Zinsen in Höhe von 2,10 % p. a. über eine Laufzeit von mindestens 6 Monaten sichern (+ zusätzliche 6 Monate für Sparer, die mindestens 1.000 in Wertpapiere investieren).

* Deutsche Bank: Neukunden erhalten für jede Festgeldanlage aktuell einen fixen Bonuszinssatz in Höhe von 2 % p. a. über einen Zeitraum von minimal 12 Monaten.

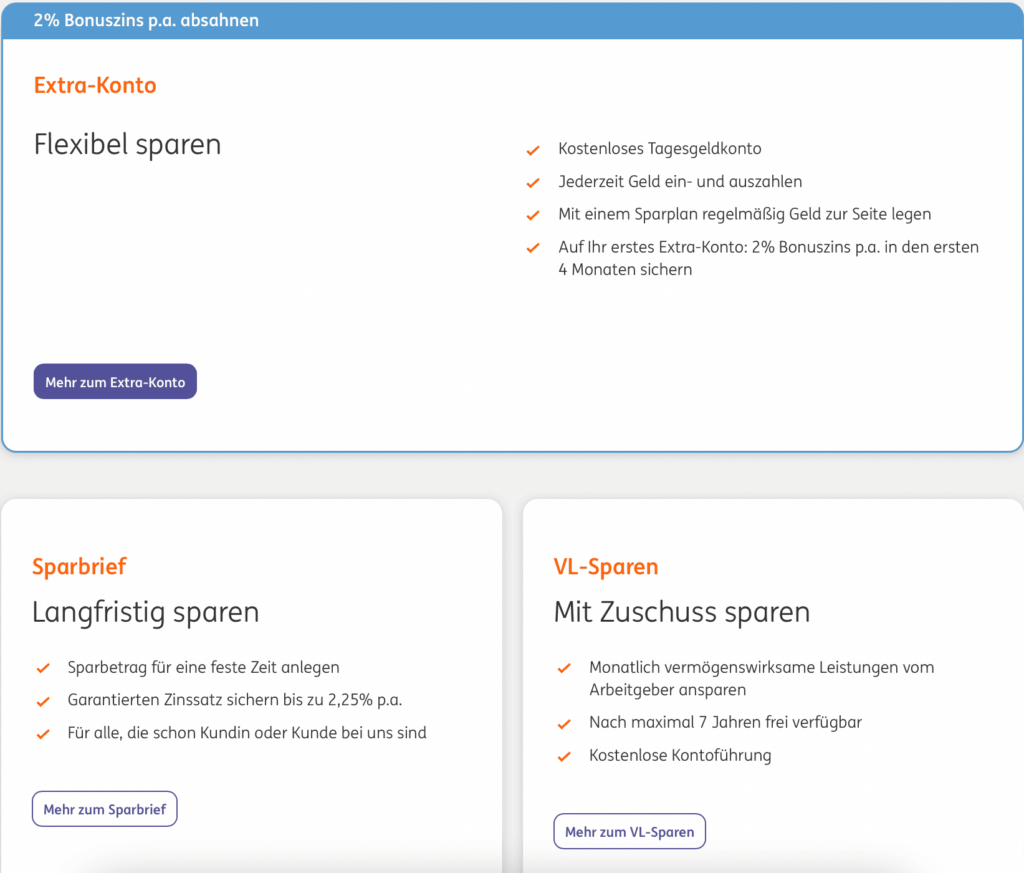

* ING DiBa: Sonderangebot nutzen und in den ersten 4 Monaten zusätzliche 2 % p. a. an Zinsen sichern.

* Santander Bank: Für Ihr erstes Geld-Management-Konto bei der Santander Bank erhalten Sie für 6 Monate einen fixen Tagesgeldzinssatz in Höhe von 2 % p. a.

* TargoBank: Sonderangebot gilt allerdings nur für Neukunden, die mindestens 7.000 Euro von einer anderen Bank übertragen. Für bestehende Kunden Zinssatz bis zu 0,40 % p. a. Depot- bzw. Sparkontoführung ist kostenlos ausschließlich für Nutzer des Online-Postfachs sowie Nutzer mit einem Gesamtguthaben von mindestens 50.000 Euro.

* Weltsparen: Je nach Anbieter können die Zinsen auf Sparkonten monatlich, vierteljährlich, halbjährlich oder bei der Auflösung des Kontos ausgezahlt werden.

Von den 10 oben genannten deutschen Anbietern von Sparkonten, sind 4 Anbieter aufgrund eines vielfältigen Angebots und der guten Kundenresonanz allerdings besonders zu empfehlen.

4 empfohlene Anbieter im Sparkonto-Vergleich

Consorsbank:

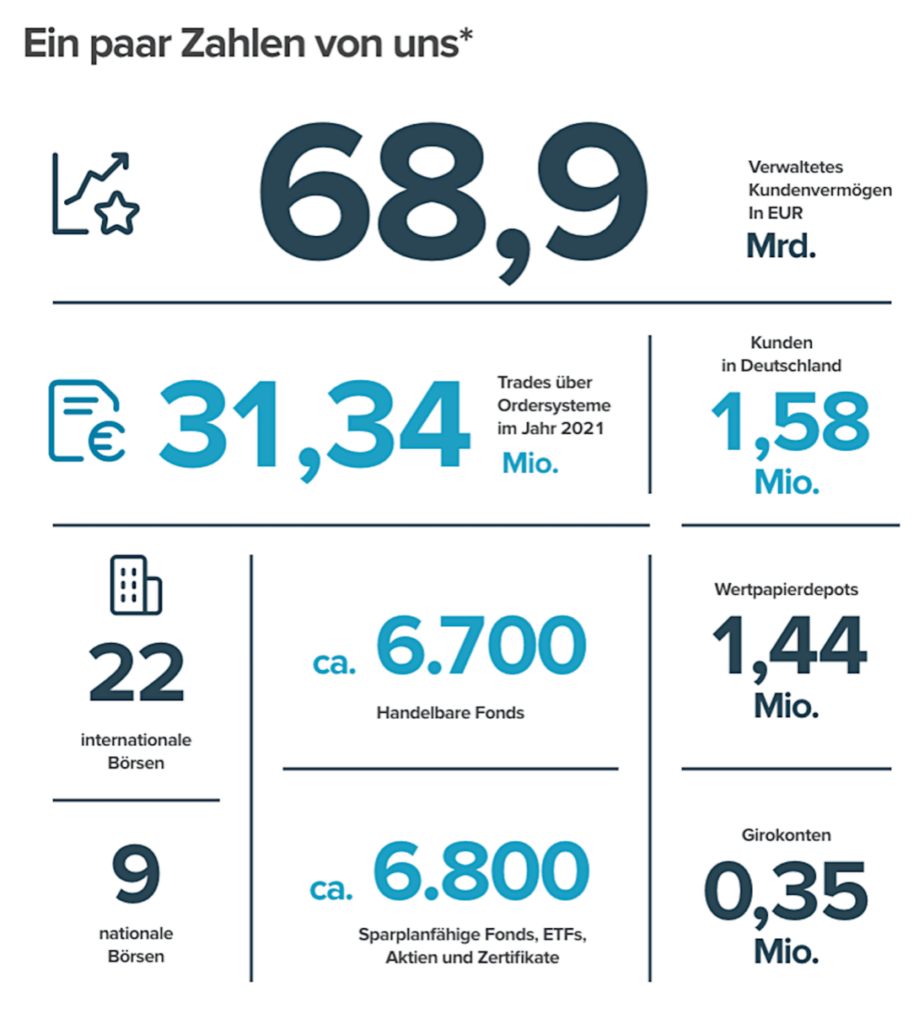

Bei der Consorsbank handelt es sich um eine der größten und ältesten Direktbanken in Deutschland, die seit 2002 als ein bedeutender Teil der internationalen Gruppe BNP Paribas gilt.

Die Consorsbank gilt zudem als eines der ersten Kreditinstitute in Deutschland, das seinen Nutzern den Wertpapierhandel an europäischen Märkten vom Handy ermöglicht hat. Der Online-Depot gilt bereits seit 2010 als ein wichtiger Bestandteil des Angebots der Consorsbank.

Derselbe Depot fungiert gleichzeitig als eine Art Online-Sparkonto, das Ihnen einen unmittelbaren Zugriff sowohl auf Banksparpläne als auch weniger volatile Arten von Sparkonten wie Fest- und Tagesgeld gibt. In den letzten Jahren konnte sich die Consorsbank vor allem als einer der populärsten Anbieter von Tagesgeld in Deutschland stark etablieren.

Neukunden können sich momentan auf Tagesgeld Zinsen in Höhe von 2,10 % p. a. für die nächsten 6 Monate sichern. Im Falle, dass Sie dazu noch mindestens 1.000 Euro in Wertpapiere oder einen Sparplan anlegen, verlängern Sie automatisch die Laufzeit des fixen Zinssatzes für noch zusätzliche 6 Monate.

Was die Anlage in Festgeld angeht, handelt es sich hierbei um kein klassisches Festgeldkonto – Eine Hälfte des Kapitals wird in Festgeld (bis zu 3 %; maximale Laufzeit von 2 Jahren), während die andere Hälfte in Aktionsfonds investiert wird.

ING:

Bei ING Deutschland handelt es sich um ein seit Jahrzehnten in Deutschland etabliertes Kreditinstitut und Tochterunternehmen der niederländischen ING Groep. Um diesen Status zu erreichen, musste sich das Unternehmen durch die ständige Bearbeitung und Verbesserung des Angebots von der Konkurrenz abheben.

Dies ist Ihnen letztendlich gelungen, sodass ING heute nicht nur viele Kunden betreut, sondern auch unterschiedliche Sparkonten im Angebot hat. Zurzeit bietet ING als Direktbank sowohl Tages- als auch Festgeld an , während das klassische Sparbuch Mitte 2021 aus der Angebotspalette gestrichen wurde.

ING bietet nicht nur faire Zinsen auf die Spareinlagen an, sondern auch eine vierteljährliche Zinsauszahlung, sodass Anleger effektiv vom Zinseszins Gebrauch machen können. Mit regelmäßigen Sonderangeboten versucht das Unternehmen neue Kunden zu gewinnen, sodass momentan alle Neukunden 2 % Bonuszins für 4 Monate auf Ihre Tagesgeldeinlage erhalten können.

TARGOBANK:

Die TARGOBANK gilt mit insgesamt mehr als 3,6 Millionen Kunden als einer der führenden Kreditgeber in Deutschland. Außer zahlreichen Kreditarten hat TARGOBANK natürlich auch unterschiedliche Spar- und Anlageprodukte im Angebot.

Im Vergleich zu ING können Sie bei TARGOBANK immer noch ein kostenloses Sparbuch eröffnen. Mithilfe der sogenannten Rendite-Sparkarte können Sie somit frei über Ihre Spareinlagen verfügen, aber erhalten dafür als Gegenleistung momentan nur circa 0,01 % p. a. auf das Sparguthaben.

Was Festgeld und Tagesgeld angeht, bietet die TARGOBANK überdurchschnittlich hohe Zinsen auf Sparkonten: Mit einem Festgeldkonto können Sie sich Zinsen in Höhe bis zu 3 % p. a. sichern, während Neukunden bei einem Depotübertrag von mindestens 7.000 Euro einen garantierten Zinssatz in Höhe von 2,20 % p. a. auf Ihr Online-Sparkonto erhalten können. Die sogenannte Top-Tagesgeld-Aktion gilt bis zum 30. Juni 2023.

WeltSparen:

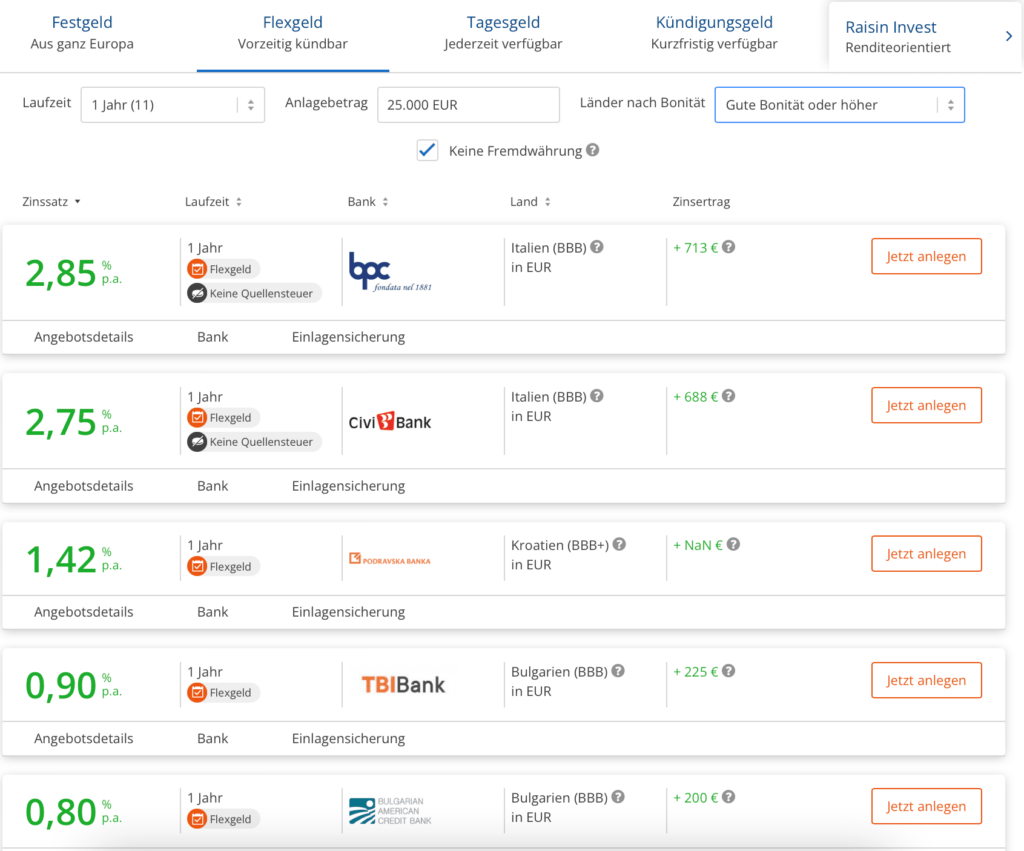

Bei WeltSparen handelt es sich allerdings um kein Kreditinstitut, sondern um einen der in Deutschland führenden Zinsbroker, der Ihnen einfaches Anlegen in Tages- und Festgeldkonten bei mehr als 100 unterschiedlichen Partnerbanken aus ganz Europa zur Verfügung stellt.

Im Vergleich zu Deutschland sind die Zinsen auf Sparkonten in anderen EU-Ländern wie beispielsweise Portugal, Italien oder Estland deutlich höher, sodass Ihnen WeltSparen eine ausgezeichnete Möglichkeit gibt, von Ihren Sparanlagen in Tagesgeld- und Festgeldkonten das Maximum herauszuholen.

Je nach Bank, bei der Sie über WeltSparen letztendlich ein Sparkonto eröffnen, können Sie sich bis zu 1,25 % p. a. auf Tagesgeld und bis zu 3,75. % p. a. auf Festgeld sichern.

Außerdem befinden sich im Angebot von WeltSparen auch andere Arten von Sparkonten, die bei anderen Banken und Brokern nicht verfügbar sind: Flexgeld und Kündigungsgeld gelten als hybride Sparkonten, da sie sowohl Eigenschaften von Tagesgeld als auch von Festgeld besitzen.

Steigern Sie Ihre Anlagerenditen in nur 5 Minuten

Spezielle Aktienbroker sind in der Regel deutlich günstiger als Banken.

Zu welchem Zweck kann ein Sparkonto eröffnet werden?

Sie können problemlos zu jedem beliebigen Zweck ein Sparkonto eröffnen. Als 2 häufigste Sparmotive gelten allerdings folgende:

Sparkonto für Kinder

Laut einer Umfrage der deutschen Bank, bei der insgesamt 1.000 Deutsche befragt wurden, legt eine deutsche Familie jeden Monat im Durchschnitt fast 100 Euro für ihre Kinder beiseite.

Obwohl das klassische Sparbuch immer noch als populärstes Sparkonto für Kinder gilt, gewinnen andere Sparkonten immer mehr an Bedeutung.

Von Experten wird vor allem als langfristige Spar- bzw. Anlagestrategie für den Nachwuchs ein Mix aus Festgeld und renditestarken Produkten wie Aktien oder ETFs empfohlen. Während beim Sparbuch die Zinsen unter 0,1 % liegen, können Sie sich mithilfe einer gut strukturierten Strategie eine jährliche Rendite von sogar 10 % sichern.

Bei meisten Groß- und Direktbanken können Sie problemlos auch online ein Sparkonto für ihre Kinder eröffnen.

ING bietet Ihnen beispielsweise ein kostenloses Sparkonto bzw. Depot (Direkt-Depot Junior) an, bei dem Sie durch Aktien und Fonds Ihrem Kind ein langfristiges Vermögen aufbauen können Bei der TARGOBANK können Sie allerdings immer noch in Form eines Sparbuchs (Junior-Sparkonto) bis zu 0,25 % auf die Spareinlagen für Ihre Kinder erhalten.

Sparkonto für Rente

Mehr als die Hälfte der Deutschen im mittleren Erwachsenenalter (35-65), deren Kinder bereits selbständig sind, haben angegeben, dass Sie aktiv für die Rente sparen. Im Durchschnitt kann eine Person in Deutschland mit einer Rente in Höhe von ungefähr 48 % der erzielten Nettoeinnahmen rechnen.

Um den Lebensstandard in der Rente nicht senken zu müssen, ist es empfehlenswert, so früh wie möglich damit anzufangen, jeden Monat 10 % des Bruttoeinkommens in ein separates Sparkonto anzulegen.

Was Spar- und Anlagemöglichkeiten für die Altersvorsorge angeht, ist das Angebot im Vergleich zu Sparkonten für Kinder noch größer: Die Optionen reichen von der betrieblichen Altersvorsorge und vermögenswirksamen Leistungen bis hin zu klassischen Rentenversicherungen und zahlreichen Sparplänen.

ETF-Sparplan – Dynamische Alternative zum Sparkonto

Obwohl das Sparbuch immer noch als populärstes Sparprodukt in Deutschland gilt, sind vor allem jüngere Sparer und Anleger in Deutschland auf der aktiven Suche nach renditestärkeren Alternativen zum Sparbuch.

Natürlich sind einerseits Fest- sowie Tagesgeld sinnvolle Alternativen zum Sparkonto, jedoch gewinnt der sogenannte ETF-Sparplan bei Anlegern, die auf den langfristigen Vermögensaufbau setzen, immer mehr an Popularität.

Bei einem ETF-Sparplan können Sie jeden Monat in beliebiger Summe, in frei bestimmbaren Zeitintervallen und mit einem Schlag in eine Reihe weltweit etablierter Unternehmen investieren.

Die Renditenhöhe Ihres Sparplans hängt ausschließlich von dem ausgewählten ETF aus, der es so präzise wie möglich versucht, einen bestimmten Aktienindex nachzubilden. Unter folgendem Link können Sie sich über die besten ETFs und Ihre Performances informieren.

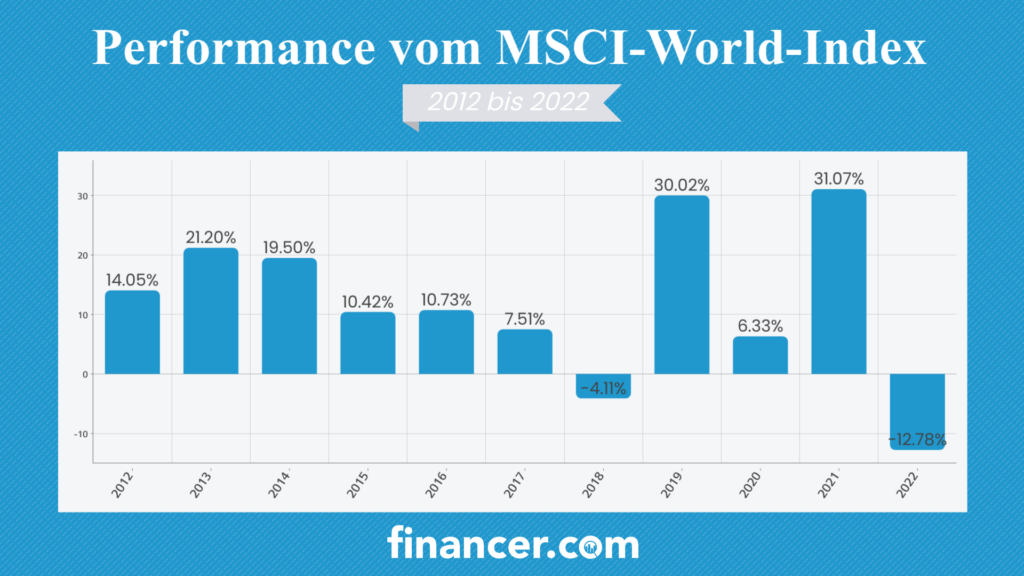

Bei ETFs ist eine jährliche Rendite von ca. 6 % einfach erzielbar, wobei bei meisten bekannten ETFs die Rendite deutlich höher war. Der MSCI-World-ETF ist das beste Beispiel dafür:

Als einer der bekanntester Anbieter von ETF-Sparplänen in Deutschland gilt Trade Republic. Im Angebot von Trade Republic befinden sich momentan mehr als 1.500 kostenlose Sparpläne.

Außerdem bietet der Anbieter seit Kurzem auch eine Art Tagesgeldkonto an: Alle Nutzer von Trade Republic erhalten Zinsen in Höhe von 2 % jährlich auf das gesamte nicht-investierte Guthaben.

Fazit: In welches Sparkonto anlegen?

Das Sparbuch eignet sich in der Regel für Personen, die konservative Anlageformen bevorzugen. Mit einem derartig geringen Zinssatz auf Sparbücher (< 0,1 %) betreiben Anleger heutzutage ausschließlich Verlustgeschäfte.

Das Tagesgeld ist für jene, die große Sicherheit suchen und dafür geringere Renditen in Kauf nehmen. Die Flexibilität jederzeit auf Ihr Geld zugreifen zu können, wird beim Tagesgeld von vielen Anlegern bevorzugt. Es muss allerdings hervorgehoben werden, das auch Kreditinstitute über dieselbe Flexibilität verfügen: Die Zinsen können in jedem Moment gesenkt werden.

Das Festgeld ist dagegen für jene gedacht, die das Geld über einen bestimmten Zeitraum binden möchten. Eigentümer des Festgeldkontos können somit nicht jederzeit über das Geld verfügen. Wenn Sie abheben möchten, ist dies mit hohen Gebühren verbunden. Der größte Pluspunkt sind die etwas höheren Zinsen, die dennoch meist unter der Inflationsrate liegen.

Wegen der geringeren Verzinsung raten Experten mindestens einen Teil Ihrer Spareinlagen, in renditestärkere Optionen des langfristigen Vermögensaufbaus anzulegen. Ein ausgezeichnete Alternative sind sogenannte Banksparpläne, zu denen auch der immer populärer werdende ETF-Sparplan gehört.

Wer sich für diese Anlageformen entscheidet, der sollte sich langfristiger mit der Thematik auseinandersetzen, da der Aktienmarkt größeren Kursschwankungen unterliegen kann: Die höhere Rendite bringt dementsprechend auch ein höheres Risiko mit sich.