Ist es sicher, Bargeld zu Hause aufzubewahren?

32% der Deutschen lagern ihr Geld zu Hause. Wir zeigen Ihnen welche Punkte Sie beachten sollten, wenn Sie Geld zu Hause aufbewahren möchten.

8 Min. Lesezeit | Persönliche Finanzen

In einer Zeit, in der digitale Zahlungen immer beliebter werden, erwägen paradoxerweise viele Deutsche, mehr Bargeld zu Hause aufzubewahren - eine Tendenz, die insbesondere durch unsichere wirtschaftliche Zeiten verstärkt wird.

Mit durchschnittlich 1.364 Euro pro Haushalt stellen sich viele die Frage nach der Legalität und Sinnhaftigkeit dieser Praxis.

In diesem Beitrag beleuchten wir die Vor- und Nachteile des Bargeldhortes zu Hause, diskutieren sinnvolle Beträge für eine Notreserve und geben wichtige Hinweise zum sicheren Umgang mit Ihrem Bargeld.

Wie viel Geld sollte man zu Hause aufbewahren?

Die Frage nach der optimalen Menge an Bargeld für den Hausgebrauch ist nicht pauschal zu beantworten, aber es gibt einige Richtlinien und Empfehlungen zu beachten:

Empfehlungen offizieller Stellen:

Das Bundesamt für Bevölkerungsschutz und Katastrophenhilfe empfiehlt eine "ausreichende Menge" Bargeld zu Hause aufzubewahren, ohne einen konkreten Betrag zu nennen.

Der Österreichische Zivilschutz gibt hingegen eine präzisere Empfehlung von 500 Euro pro Haushalt.

Faktoren zur Bestimmung der optimalen Bargeldreserve

Bei der Bestimmung Ihrer optimalen Bargeldreserve für zu Hause sollten Sie folgende Schlüsselfaktoren berücksichtigen:

Haushaltsgröße: Singles benötigen in der Regel weniger als eine vierköpfige Familie.

Lebenshaltungskosten: Berücksichtigen Sie Ihre durchschnittlichen wöchentlichen Ausgaben.

Persönlicher Komfort: Wählen Sie einen Betrag, bei dem Sie sich sicher fühlen, ohne übermäßig viel Bargeld zu Hause zu lagern.

Gründe für eine Bargeldreserve

Trotz der Bequemlichkeit von Kreditkarten ist eine Bargeldreserve für Ausnahmesituationen sinnvoll:

Stromausfälle

Technische Störungen im Bankensystem

Naturkatastrophen oder sonstige Notfälle

Wie kann man Bargeld sicher aufbewahren?

Die sichere Aufbewahrung von Bargeld zu Hause erfordert angesichts der seit 2021 wieder ansteigenden Einbruchszahlen und unvorhersehbarer Ereignisse wie Wasserschäden oder Brände besondere Vorsicht.

Wichtig zu beachten: Klassische Verstecke wie Matratzen, Schubladen oder Elektronikgeräte sind zu vermeiden, da sie Einbrechern oft bekannt sind.

Als sichere Alternative bietet sich ein Bankschließfach an, das für etwa 100 EUR pro Jahr hohen Versicherungsschutz und Diskretion gewährleistet.

Für die Aufbewahrung zu Hause empfiehlt sich ein hochwertiger, fest verankerter Tresor, idealerweise ergänzt durch Sicherheitssysteme wie Kameras oder Bewegungsmelder. Diese starten bereits ab 50 Euro, wobei die etwas fortschrittlicheren Modelle eher im Preisbereich von 500 Euro aufwärts liegen.

Wie viel Geld sollte man als Notgroschen beiseitelegen?

Es ist wichtig, den Notgroschen nicht mit der Bargeldreserve zu Hause zu verwechseln. Während die Bargeldreserve für kurzfristige Engpässe oder Notfälle gedacht ist, dient der Notgroschen als finanzielle Absicherung für größere unerwartete Ausgaben oder Einkommensausfälle.

Experten empfehlen, als Notgroschen idealerweise zwischen drei und sechs Nettomonatsgehälter zurückzulegen. Diese Spanne berücksichtigt unterschiedliche Lebensumstände und individuelle Risikofaktoren:

Drei Monatsgehälter: Minimum für Angestellte mit stabiler Arbeitssituation.

Sechs Monatsgehälter: Empfehlung für Selbstständige oder Personen in unsicheren Arbeitsverhältnissen.

Ein ausreichender Notgroschen bietet mehrere Vorteile:

Finanzielle Sicherheit bei unerwarteten Ausgaben oder Jobverlust

Reduzierung von finanziellem Stress in Krisensituationen

Vermeidung von teuren Krediten oder Überziehungszinsen

Flexibilität bei Karriereentscheidungen oder unvorhergesehenen Möglichkeiten

Sichere Aufbewahrung des Notgroschens

In der Welt der persönlichen Finanzen fungieren Bankkonten als moderne Tresore für Ihren Notgroschen. Die gesetzliche Einlagensicherung von bis zu 100.000 Euro pro Konto und Bank in der EU bietet einen robusten Schutzschild für Ihr hart verdientes Kapital.

Die Wahl des optimalen "Parkplatzes" für Ihren Notgroschen hängt stark vom aktuellen Zinsumfeld ab:

In Phasen magerer Zinsen ist selbst das schlichte Girokonto eine geeignete Option.

Steigt das Zinsniveau, eröffnen sich attraktivere Möglichkeiten: Flexible Sparkonten wie Tagesgeldkonten oder konservative Geldmarktfonds können Ihre Liquiditätsreserve sanft, aber stetig wachsen lassen.

Diese Instrumente vereinen dabei das Beste aus zwei Welten – sie bieten sowohl Renditepotenzial als auch die nötige Flexibilität, um im Bedarfsfall schnell auf Ihre Mittel zugreifen zu können. So navigieren Sie geschickt zwischen Sicherheit, Rendite und Verfügbarkeit – den Eckpfeilern eines gut positionierten Notgroschens.

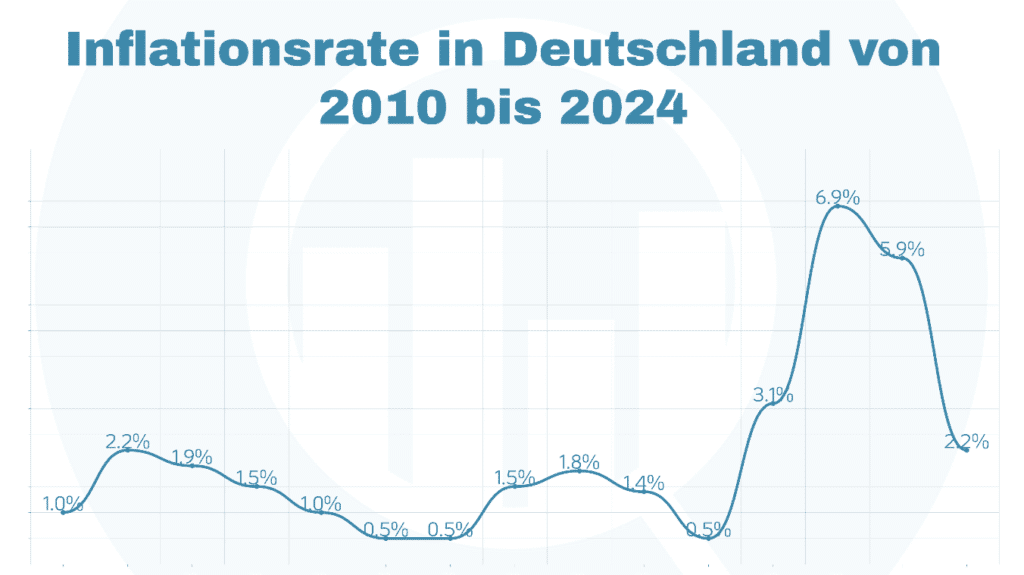

Wie beeinflusst die Inflation Ihre Bargeldreserven?

Während die Bereithaltung einer begrenzten Bargeldreserve für Notfälle durchaus ratsam ist, empfiehlt sich für einen effizienten Geldumgang die strategische Investition überschüssiger Mittel in diversifizierte Anlageformen.

Hierfür bieten sich neben den bereits erwähnten Sparkonten, je nach individueller Risikobereitschaft, weitere Anlagemöglichkeiten:

Aktien und ETFs: Einzelaktien oder breit gestreute ETFs bieten Potenzial für höhere Renditen bei entsprechendem Risiko. ETF-Sparpläne haben sich als beliebtes Sparprodukt etabliert: Ende 2024 wurden in Deutschland bereits über 9 Millionen Sparpläne monatlich ausgeführt, mit steigender Tendenz. Informationen zu den besten ETFs finden Sie unter folgendem Link.

Anleihen: Diese festverzinslichen Wertpapiere können eine stabilere, wenn auch oft geringere Rendite als Aktien bieten und eignen sich zur Diversifikation des Portfolios. Sie reichen von relativ sicheren Staatsanleihen bis hin zu riskanteren, aber potenziell ertragreicheren Unternehmensanleihen.

Wo kann man sein Geld sicher anlegen?

In der heutigen digitalen Ära bieten zahlreiche Plattformen und Online-Broker eine bequeme und effiziente Möglichkeit, Geld anzulegen.

Diese modernen Finanzdienstleister ermöglichen oft eine minutenschnelle Kontoeröffnung und bieten benutzerfreundliche Schnittstellen für verschiedene Anlageformen.

Bei der Wahl eines Anbieters sollten Sie auf Faktoren wie Sicherheit, Gebührenstruktur und Benutzerfreundlichkeit achten.

Hier präsentieren wir Ihnen eine Übersicht von drei verifizierten Anbietern mit ihren grundlegenden Konditionen:

| Kriterien | eToro | Freedom24 | Scalable Capital |

|---|---|---|---|

| Anzahl verfügbarer Assets | +6.000 | +1 Million | +350.000 |

| Handelbare Vermögenswerte | ・Aktien・ETFs・Indizes・Rohstoffe・Forex・Krypto・Derivate | ・Aktien・ETFs・Rohstoffe・Forex・Krypto・Derivate | ・Aktien・ETFs・Indizes・Rohstoffe・Forex・Krypto・Derivate |

| Mindesteinzahlung | 50 USD | 1 EUR | 20 EUR |

| Verwaltungsgebühr | 0 USD | 0 EUR | 0 EUR |

| Einzahlungsgebühr | 0 USD(EUR, USD & GBP) | ・0 EUR (IBAN)・2% (Kreditkarte) | ・0 EUR (IBAN)・0,99% (Instant) |

| Auszahlungsgebühr | 5 USD | 7 EUR | 0 EUR |

| Ordergebühr(Aktien und ETFs) | 0 USD + Spread | 0,02 EUR/USD pro Anteil+ 2 EUR/USD pro Order | ・0,99 EUR (FREE)*・0 EUR (PRIME+) |

| Social Trading & Copy Trading | |||

| Zum Angebot | Zum Angebot | Zum Angebot |

Schützen Sie Ihr hart verdientes Geld vor der Inflation!

Unser Expertenvergleich präsentiert erstklassige Sparkonten, deren attraktive Zinssätze die Inflation effektiv überkompensieren.

Zum Sparkonto-Vergleich!

Bargeld zu Hause lagern: Ist das strafbar?

Eine häufig gestellte Frage betrifft die Legalität und mögliche Beschränkungen der privaten Bargeldaufbewahrung.

Hierzu lässt sich Folgendes feststellen:

In Deutschland existiert kein Gesetz, das eine Obergrenze für die Aufbewahrung von Bargeld im privaten Bereich festlegt. Prinzipiell können Sie also beliebig hohe Bargeldbeträge zu Hause lagern.

Allerdings gilt dies unter einer wichtigen Prämisse: Sämtliche Einnahmen müssen ordnungsgemäß beim Finanzamt deklariert worden sein.

Es ist jedoch zu beachten, dass große Bargeldsummen bei Behörden Fragen zur Herkunft aufwerfen können. Zudem sind Banken bei Einzahlungen hoher Bargeldbeträge gemäß GwG verpflichtet, dies zu melden, um Geldwäsche vorzubeugen.

Diese Maßnahmen dienen der Sicherheit und Transparenz im Finanzsystem, können aber für Privatpersonen mit großen Bargeldbeständen zu unangenehmen Nachfragen führen.

Fazit: Soll man Geld zuhause aufbewahren?

In der Welt der persönlichen Finanzen gleicht die Frage nach der sicheren Geldaufbewahrung einem Balanceakt zwischen Vorsicht und Weitsicht.

Während ein kleiner Bargeldvorrat zu Hause als finanzieller Airbag dienen kann, droht größeren Summen ein schleichender Wertverlust durch die unsichtbare Hand der Inflation.

💡 Der kluge Anleger von heute navigiert geschickt zwischen Bargeldreserven und Investmentchancen, indem er moderne Finanzinstrumente nutzt, um sein Vermögen nicht nur zu schützen, sondern auch wachsen zu lassen.

Häufig gestellte Fragen zu Bargeldreserven

Wie viel Bargeld darf man zuhause haben?

In Deutschland gibt es keine gesetzliche Bargeldgrenze. Solange das Geld legal erworben und versteuert wurde, ist es erlaubt, beliebig hohe Summen privat zu lagern. Allerdings sollten Sicherheitsrisiken und mögliche Versicherungsbeschränkungen beachtet werden.

Soll man bestimmte Geldscheine aufbewahren?

Für Ihre Bargeldreserve zu Hause empfiehlt es sich, vorwiegend kleinere Scheine wie 5€, 10€, 20€ und 50€ aufzubewahren. Vermeiden Sie es, zu viele 100€ oder 200€ Scheine zu lagern, da diese im täglichen Gebrauch oft unpraktisch sind und bei Verlust einen größeren finanziellen Schaden bedeuten.

Muss man dem Finanzamt melden, wenn man viel Bargeld zu Hause hat?

Grundsätzlich müssen Sie dem Finanzamt nicht melden, wie viel Bargeld Sie zu Hause aufbewahren. Allerdings sind Sie verpflichtet, alle Ihre Einkünfte und Vermögenswerte in Ihrer Steuererklärung anzugeben, unabhängig davon, ob diese als Bargeld zu Hause liegen oder auf Bankkonten. Bei unerklärlich hohen Bargeldbeständen oder plötzlichen großen Einzahlungen könnten Behörden Fragen zur Herkunft des Geldes stellen.

Kommentare

Nicht angemeldet