Top-Verbraucherkredite mit Financer vergleichen

Wir folgen unserer

Wir folgen unserer

Geprüft von Ivan Bevanda

Geprüft von Ivan BevandaEin Verbraucherkredit ermöglicht Privatpersonen die Finanzierung von Anschaffungen wie Autos, Möbeln oder Urlauben durch flexible Ratenzahlungen. Dies...

- Gratis-Vergleich in Sekunden: Sofort die besten Angebote erhalten, garantiert unverbindlich

- Nur Premium-Anbieter: Ausschließlich geprüfte Kreditgeber mit Bestnoten & tagesaktuellen Zinssätzen

- Maxi-Flexibilität bei Laufzeiten: Bis zu 120 Monate für minimale monatliche Belastung

Privatkredit finden

Seit 2014 hat Financer 776.227 Menschen geholfen, klügere finanzielle Entscheidungen zu treffen.

Ihre Resultate

Filters

Filter

Geprüft von 44 Menschen

Repräsentatives Beispiel gemäß § 17 Abs. 4 PAngV: Nettodarlehensbetrag von 20.000,00€, Gesamtbetrag 27.872,88€, monatl. Raten 331,82€, 84 Raten, Laufzeit 84 Monate, fester Sollzinssatz 8,08%, effektiver Jahreszins 10,45%, inkl. Geb., Sorglos-Paket. Bonität vorausgesetzt.

Geprüft von 46 Menschen

Repräsentatives Beispiel gemäß § 17 Abs. 4 PAngV: Nettodarlehensbetrag von 10.000,00€, Gesamtbetrag 12.620,68€, monatl. Raten 175,29€, 72 Raten, Laufzeit 72 Monate, fester Sollzinssatz 7,98%, effektiver Jahreszins 8,29%. Bonität vorausgesetzt.

Geprüft von 37 Menschen

Repräsentatives Beispiel gemäß § 17 Abs. 4 PAngV: Nettodarlehensbetrag von 10.000,00€, Gesamtbetrag 10.951,07€, monatl. Raten 228,15€, 48 Raten, Laufzeit 48 Monate, fester Sollzinssatz 3,90%, effektiver Jahreszins 4,62%. Provision einmalig 1,25% des Nettokreditbetrags. Bonität vorausgesetzt.

Geprüft von 3 Menschen

Repräsentatives Beispiel gemäß § 17 Abs. 4 PAngV: Nettodarlehensbetrag von 20.000,00€, Gesamtbetrag 24.545,43€, monatl. Raten 409,09€, 60 Raten, Laufzeit 60 Monate, fester Sollzinssatz 8,37%, effektiver Jahreszins 8,70%. Bonität vorausgesetzt.

Geprüft von 40 Menschen

Repräsentatives Beispiel gemäß § 17 Abs. 4 PAngV: Nettodarlehensbetrag von 10.000,00€, Gesamtbetrag 11.374€, monatl. Raten 315,95€, 36 Raten, Laufzeit 36 Monate, fester Sollzinssatz 5,26%, effektiver Jahreszins 8,90%. Bonität vorausgesetzt.

Obwohl wir unser Bestes geben, um die Daten aktuell zu halten, können wir die vollständige Genauigkeit auf täglicher Basis nicht garantieren

Gibt es Ausgaben, die sie mit eigenem Kapital nicht decken können, so sind viele Menschen auf die Aufnahme eines Darlehens angewiesen.

Der Verbraucherkredit hilft dabei, Anschaffungen zu tätigen oder finanzielle Engpässe über einen bestimmten Zeitraum zu überbrücken.

Verbraucherdarlehen zeichnen sich durch ihre Schutzvorschriften aus und können zweckgebunden oder zur freien Verfügung genutzt werden.

Financer hilft Ihnen beim Vergleich von Verbraucherkrediten und der Suche nach einem passenden Anbieter.

So eignet sich der Verbraucherkredit für:

Kauf eines Neu- oder Gebrauchtwagens

Anschaffung von Möbeln und Haushaltsgeräten

Reparaturen und unerwartete Kosten

Urlaubsfinanzierung

Was ist ein Verbraucherkredit?

Bei einem Verbraucherkredit schließt eine Privatperson einen Kreditvertrag über eine bestimmte Summe und Laufzeit mit einem Geldgeber ab. Bei dem Verbraucherkredit handelt es sich um ein herkömmliches Ratendarlehen.

Dieses kann entweder bei einer Online-Bank oder einer Filialbank aufgenommen werden. Ob die Bank Ihren Kredit genehmigt, hängt davon ab, ob Sie die nötigen Voraussetzungen erfüllen und Ihre Bonität ausreichend ist.

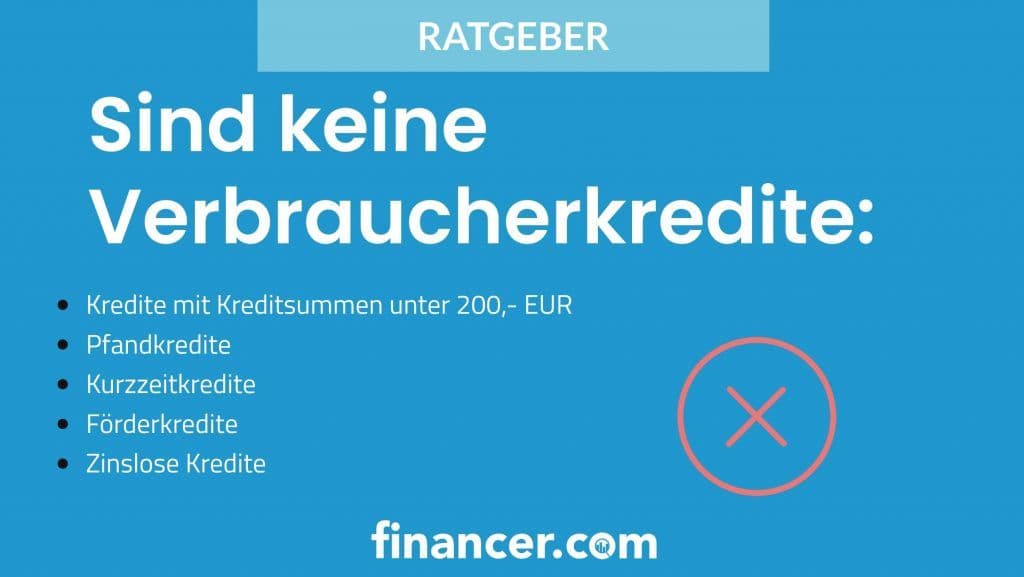

Im Folgenden sehen Sie, bei welchen Kreditformen es sich nicht um Verbraucherkredite handelt:

Eine präzisere Definition zu Verbraucherkrediten finden Sie im § 491 des BGB.

Verbraucherschutz in Anspruch nehmen

Der Verbraucherkredit ist an Privatpersonen gerichtet und wird erst wirksam, wenn er vom Kreditnehmer unterschrieben wurde – per Hand oder digital.

Bei dieser Darlehensform gibt es einige Vorschriften, die zum Ziel haben, die Interessen des Verbrauchers zu schützen.

Anschrift und Name des Geldgebers

Kreditlaufzeit und Summe

Zinssatz

Bedingungen für die Rückzahlung

Eventuelle Besicherungen

Widerrufsbelehrung und Informationen zur Kündigung

Tilgungsplan

Höhe der Mahngebühren

Wichtig zu beachten

Kommt es beim Kreditvertrag zu fehlerhaften Belehrungen oder bestehen formale Fehler, so ist der Vertrag nichtig.

Wenn der Darlehensbetrag schon überwiesen wurde, können einiger dieser Fehler nicht mehr geltend gemacht werden.

Schritt für Schritt zum Verbraucherkredit

Von der Suche nach einem passenden Kreditgeber bis zum Abschluss des Kreditvertrags vergehen bei Financer nur wenige Minuten.

Mit uns vergleichen Sie die Konditionen einer Reihe deutscher Filial- und Online-Banken und können Kundenbewertungen zu den einzelnen Anbietern lesen.

Sparen Sie sich den Weg zur Bankfiliale und sichern Sie sich Ihren Wunschkredit in drei Schritten:

Anbieter & Konditionen vergleichen

Nutzen Sie unseren Rechner und geben Sie zuerst den Kreditbetrag an, den Sie sich leihen möchten. Sie haben außerdem die Option, Filter hinzuzufügen und die Kreditdauer anzugeben. Anschließend werden Ihnen günstige Verbraucherkredite angezeigt – diese sind nach den niedrigsten Zinsen gelistet.

Online-Antrag ausfüllen

Nachdem Sie sich für einen Anbieter entschieden haben, gelangen Sie zur Antragsstrecke. Die Bank benötigt persönliche Informationen sowie Details zu Ihrer persönlichen Situation, um Ihre Bonität zu ermitteln. Auf dieser Grundlage wird ein individuelles Angebot für Sie erstellt. Wenn Sie dieses annehmen, dann müssen Sie sich noch legitimieren – auch bequem von zu Hause aus.

Kreditauszahlung

Nachdem Sie alle nötigen Unterlagen eingereicht und den Kreditvertrag unterschrieben haben, kann der Verbraucherkredit bereits ausgezahlt werden. Die Auszahlung dauert in der Regel einige Werktage, kann jedoch mit der Option „Sofortauszahlung“ innerhalb von 24 Stunden erfolgen. Da es sich um eine Zusatzoption handelt, fallen dabei zusätzliche Kosten an.

Gebühren beim Verbraucherkredit

In der Vergangenheit gab es einige Gebühren beim Verbraucherkredit, die mittlerweile abgeschafft oder gedrosselt wurden.

Folgende Kosten sind nicht mehr zulässig:

Kontoführungsgebühren

Bearbeitungsgebühren – laut BGH Urteil zu Verbraucherkrediten, dass diese grundsätzlich unzulässig sind und in den Zinssatz einberechnet werden müssen.

Sie haben also die Möglichkeit, die erhobenen Bearbeitungsgebühren zurückzufordern! Auch hinsichtlich der vorzeitigen Rückzahlung hat sich die Gesetzeslage beim Verbraucherkredit verändert.

Für Darlehen, die nach dem 11.06.2010 aufgenommen wurden, darf die Vorfälligkeitsentschädigung gegebenenfalls max. 1 % der Restschuld betragen.

Wir empfehlen Ihnen, vor Abschluss eines Kreditvertrags immer Kleingedrucktes zu lesen, um böse Überraschungen zu vermeiden.

Bonitätsprüfung beim Verbraucherkredit

Mit dem Bonitätscheck, der ein wichtiger Vorgang bei der Vergabe eines Darlehens ist, prüft die Bank Ihre Kreditwürdigkeit.

Da die meisten Kredite bonitätsabhängig sind, berechnet die Bank die Höhe der Zinsen beim Verbraucherkredit basierend auf Ihrer Zahlungsfähigkeit – eine gute Bonität spart somit viel Geld.

Bonität beim Verbraucherkredit

Persönliche Informationen (Name, Adresse, Geburtsdatum)

Arbeitgeber und Einkommen

Familienstand

Einnahmen und Ausgaben

Sonstige finanzielle Verpflichtungen

Jedes deutsche Kreditinstitut ist gesetzlich dazu verpflichtet, Informationen bei der Schufa einzuholen. In diesem Rahmen wird Ihre Zahlungsmoral geprüft – also, ob Mahnungen gegen Sie vorliegen, wie viele Kreditkarten und Konten Sie nutzen und ob es sonstige laufende Kredite gibt.

Wenn Sie kein Einkommen haben oder zu den 10 % gehören, die einen Schufa-Eintrag haben, bleiben Ihnen noch zwei weitere Möglichkeiten.

Häufig gestellte Fragen zum Verbraucherkredit

Wofür eignet sich der Verbraucherkredit?

Wofür eignet sich der Verbraucherkredit?

Beim Verbraucherkredit handelt es sich um einen ganz normalen Kredit, der zur freien Verwendung oder mit einem Zweck verwendet werden kann. Neben Umschuldungskrediten sind auch Urlaubskredite, Immobilienkredite sowie Autokredite eine Form von Verbraucherdarlehen.

Wie hoch sind die Zinsen beim Verbraucherkredit?

Wie hoch sind die Zinsen beim Verbraucherkredit?

Bei Financer finden Sie Zinsen für den Verbraucherkredit ab 0,68 %. Die Betonung liegt bei ab. Der tatsächliche Zinssatz ermittelt sich anhand Ihrer Bonität – also, dem Schufa-Score, Ihrem Einkommen und der Höhe des Lebensunterhaltes.

Warum lohnt es sich, Verbraucherdarlehen bei Financer zu vergleichen?

Warum lohnt es sich, Verbraucherdarlehen bei Financer zu vergleichen?

Ein Vergleich bei Financer hat zahlreiche Vorteile:

Seriöse deutsche Anbieter vergleichen Unverbindliche Konditionsanfrage stellen Kredit digital & schnell beantragen Günstige Kreditkonditionen sichern

Gibt es Gebühren beim Verbraucherkredit?

Gibt es Gebühren beim Verbraucherkredit?

Abgesehen von den Zinsen sollte es beim Verbraucherkredit keine Gebühren geben – die Kontoführungs- und Bearbeitungsgebühren wurden abgeschafft. Es kann jedoch sein, dass bei einer Umschuldung eine Vorfälligkeitsentschädigung anfällt.

Lohnt sich die Restschuldversicherung?

Lohnt sich die Restschuldversicherung?

Die Restschuldversicherung lohnt sich nur bei einem sehr hohen Kreditbetrag. Sie sollten jedoch wissen, dass diese den Kredit um etwa 10 % teurer macht und es einige Ausschlüsse gibt. Der Verbraucherschutz rät bei der Absicherung zu Alternativen, wie einer Lebens- oder Berufsunfähigkeitsversicherung.

Gibt es den Verbraucherkredit ohne Schufa?

Gibt es den Verbraucherkredit ohne Schufa?

Ja, jedoch nur bei ausländischen Banken und zu ungünstigen Konditionen. Anbieter wie Maxda oder Creditolo bieten solche Darlehen an.

Bedingungen beim Verbraucherkredit

Um eine positive Kreditzusage zu erhalten, müssen Sie beim Verbraucherkredit einige Voraussetzungen erfüllen.

Diese variieren von Anbieter zu Anbieter, jedoch sind das häufig:

Volljährigkeit

Wohnsitz und Bankkonto in Deutschland

Geregeltes Einkommen

Gute Bonität

Es ist möglich, einen Kredit trotz schlechter Bonität zu erhalten, jedoch sind die Konditionen deutlich schlechter, als wenn Ihre Kreditwürdigkeit positiv eingestuft wird. Alternativ können Sie das Verbraucherdarlehen mit einem Bürgen aufnehmen.

Unterlagen

Einkommensnachweis / Gehaltsabrechnung

Kontoauszüge

Alter Kreditvertrag bei Umschuldung

Sicherheiten beim Verbraucherkredit

Bei herkömmlichen Ratenkrediten reicht der Einkommensnachweis als Sicherheit meistens aus. Wenn die Prüfung der Bonität negativ ausfällt oder die Kreditsumme höher ist, sind zusätzliche Sicherheiten erforderlich.

Kreditsicherheiten können bei einem zweckgebundenen Verbraucherkredit die Konditionen verbessern.

Beispiel

Bei einem Autokredit kann es dazu kommen, dass Sie bessere Konditionen erhalten, wenn Sie den Fahrzeugbrief als Kreditsicherheit hinterlegen.

Wichtig ist, dass die Sicherheiten leicht bewertbar sowie gut austauschbar sind und im Idealfall nur einen geringen Wertverlust mit sich ziehen.

Folgende Sicherheiten werden beim Verbraucherdarlehen akzeptiert:

Immobilien

Grundschuld & Hypotheken

Wertpapiere

Bürgschaften

Kündigung des Verbraucherdarlehens

Es kann vorkommen, dass Sie durch eine unerwartete Situation an Geld kommen oder Sie einen Kredit zu besseren Konditionen finden. In diesen Fällen macht es Sinn, den Verbraucherkredit zu kündigen.

Voraussetzung für die Kündigung ist jedoch, dass Sie ein Kündigungsschreiben bei der Bank einreichen und der Kreditnehmer die ausstehende Kreditsumme (samt Vorfälligkeitsentschädigung) innerhalb von zwei Wochen überweist. Ansonsten läuft das Darlehen einfach weiter.

Widerruf beim Verbraucherkredit

Außer der Kündigung haben Verbraucher bei Ihrem Kredit auch ein Widerrufsrecht. Sie haben die Möglichkeit, das Darlehen bis 14 Tage nach Abschluss ohne Angabe von jeglichen Gründen zu widerrufen.

Verbraucherkredite vergleichen: 6 Tipps

Es gibt einige Tipps, die Ihnen beim Vergleich von Verbraucherkrediten helfen können, die Zinsen zu senken und ein passendes Darlehen zu finden:

Finanzielle Lage bewerten – Bevor Sie ein Verbraucherdarlehen aufnehmen, sollten Sie genau ermitteln, wie viel Geld Sie benötigen und wie viel Zeit Sie benötigen, um es zu tilgen.

Anbieter vergleichen – Nutzen Sie unseren Kreditrechner und vergleichen Sie eine Vielzahl von Angeboten, um einen passenden Kreditgeber zu finden.

Online-Banken nutzen – Online-Banken bieten bessere Konditionen als Filialbanken, da diese mehr Mitarbeiter, Filialen und somit höhere Kosten haben.

Flexibles Angebot finden – Vergleichen Sie die Anbieter und achten Sie neben den Zinsen auf die Flexibilität. Die Möglichkeit, den Kredit zu stunden oder vorzeitige Rückzahlungen zu tätigen, sollte bestehen.

Restschuldversicherung – Diese lohnt sich nur bei hohen Kreditbeträgen. Unter 10.000,- EUR sollten Sie auf keinen Fall eine Restschuldversicherung abschließen.

Zweiter Kreditnehmer – Hat der zweite Kreditnehmer eine gute Bonität, kann er die Chancen auf eine Kreditzusage erhöhen und/oder die Konditionen verbessern.